¿Qué pasivos ofrecen mayor seguridad financiera?

En el cambiante panorama financiero actual, garantizar la seguridad de nuestros activos es de vital importancia. Entre las diversas opciones de inversión disponibles, los pasivos juegan un papel crucial en la protección y el crecimiento de nuestro patrimonio.

Este artículo explorará los pasivos que brindan la mayor seguridad financiera, analizando sus características, ventajas y riesgos para guiar a los inversionistas hacia elecciones informadas.

- ¿Qué pasivos ofrecen mayor seguridad financiera?

- ¿Qué son los pasivos financieros?

- ¿Cómo tener seguridad financiera?

- ¿Cuáles son los activos que generan ingresos?

- ¿Qué cuentas hacen parte de los pasivos financieros básicos?

- ¿Qué son los pasivos financieros?

- ¿Cómo tener seguridad financiera?

- ¿Cuáles son los activos que generan ingresos?

- ¿Qué cuentas hacen parte de los pasivos financieros básicos?

- Cuentas del Pasivo Financiero Básico

- 1. Pasivos a Corto Plazo

- 2. Pasivos a Largo Plazo

- 3. Otros Pasivos Financieros

- 4. Ejemplo de Pasivo Financiero

- 5. Importancia del Pasivo Financiero

- ¿Qué pasivos son los más seguros financieramente?

- ¿Qué significa "seguridad financiera" en el contexto de los pasivos?

- ¿Hay algún riesgo asociado con los pasivos considerados seguros?

- ¿Cómo puedo evaluar la seguridad financiera de un pasivo en particular?

¿Qué pasivos ofrecen mayor seguridad financiera?

1. Depósitos bancarios: La base de la seguridad financiera

Los depósitos bancarios son una de las opciones más seguras para guardar dinero. La mayoría de los países tienen sistemas de seguro de depósitos que protegen a los ahorradores hasta un cierto límite en caso de que el banco quiebre.

| Ventajas | Desventajas |

|---|---|

| Seguridad garantizada por el seguro de depósitos | Rendimientos bajos |

| Acceso fácil al dinero | Riesgo de inflación |

| Diversidad de productos disponibles | Posible pérdida de valor en caso de inflación |

2. Bonos del gobierno: Inversión de bajo riesgo

Los bonos del gobierno son considerados inversión de bajo riesgo, ya que son emitidos por el gobierno y tienen un menor riesgo de incumplimiento en comparación con las empresas privadas.

| Ventajas | Desventajas |

|---|---|

| Bajo riesgo de incumplimiento | Rendimientos relativamente bajos |

| Liquidez relativamente alta | Riesgo de inflación |

| Diversificación de la cartera | Posible pérdida de valor en caso de inflación |

3. Inmuebles: Un activo tangible con potencial de valorización

Los inmuebles son un activo tangible que puede generar ingresos por alquiler y tiene potencial de valorización a largo plazo.

| Ventajas | Desventajas |

|---|---|

| Potencial de valorización a largo plazo | Costos de mantenimiento altos |

| Generación de ingresos por alquiler | Liquidez limitada |

| Protección contra la inflación | Riesgo de vacancia |

4. Metales preciosos: Refugio seguro en tiempos de crisis

Los metales preciosos como el oro y la plata son considerados un refugio seguro en tiempos de crisis económica o política, ya que tienden a mantener su valor o incluso aumentar en momentos de incertidumbre.

| Ventajas | Desventajas |

|---|---|

| Refugio seguro en tiempos de crisis | No generan ingresos |

| Protección contra la inflación | Costos de almacenamiento |

| Diversificación de la cartera | Volatilidad del precio |

5. Seguros: Protección contra riesgos inesperados

Los seguros son una forma de protegerse contra riesgos inesperados como accidentes, enfermedades, daños a la propiedad, etc.

| Ventajas | Desventajas |

|---|---|

| Protección contra riesgos inesperados | Costos de primas |

| Tranquilidad y seguridad | Posibles exclusiones en la cobertura |

| Posibilidad de cubrir pérdidas económicas | Necesidad de leer cuidadosamente las condiciones del contrato |

¿Qué son los pasivos financieros?

Los pasivos financieros son obligaciones que una empresa tiene con terceros, es decir, son deudas que la empresa tiene que pagar en el futuro.

Estas deudas pueden ser de diversa índole, como por ejemplo préstamos, créditos, obligaciones por pagar, entre otros.

Características de los pasivos financieros

- Representan una obligación para la empresa: La empresa está obligada a pagar el pasivo financiero en el futuro, según los términos y condiciones acordados.

- Surgen de transacciones pasadas: Los pasivos financieros se originan a partir de transacciones comerciales o financieras que se han realizado en el pasado.

- Tienen un valor presente: Los pasivos financieros tienen un valor presente, que es el importe que la empresa debe pagar en el momento actual.

- Tienen un valor futuro: Los pasivos financieros también tienen un valor futuro, que es el importe que la empresa debe pagar en el futuro, incluyendo los intereses o comisiones.

- Se clasifican según su vencimiento: Los pasivos financieros se pueden clasificar en corto plazo (menos de un año) y largo plazo (más de un año).

Tipos de pasivos financieros

- Préstamos bancarios: Son préstamos que las empresas obtienen de bancos o entidades financieras para financiar sus operaciones.

- Créditos comerciales: Son créditos que las empresas obtienen de sus proveedores para financiar la compra de mercancías o servicios.

- Obligaciones por pagar: Son deudas que las empresas tienen con sus proveedores, empleados, o clientes.

- Bonos: Son títulos de deuda que las empresas emiten para obtener financiamiento del público inversor.

- Arrendamientos financieros: Son contratos de arrendamiento que las empresas utilizan para obtener el uso de un activo a cambio de pagos periódicos.

Importancia de los pasivos financieros

- Financiamiento de las operaciones: Los pasivos financieros permiten a las empresas obtener los recursos necesarios para financiar sus operaciones, como la compra de activos, la expansión de su negocio, etc.

- Mejora de la rentabilidad: Los pasivos financieros pueden ayudar a mejorar la rentabilidad de las empresas, especialmente si se utilizan para financiar inversiones rentables.

- Acceso a capital: Los pasivos financieros brindan a las empresas acceso a capital que de otra manera no tendrían, especialmente las pequeñas y medianas empresas.

Gestión de los pasivos financieros

- Controlar el endeudamiento: Es importante controlar el nivel de endeudamiento de la empresa para evitar problemas financieros.

- Negociar condiciones favorables: Es importante negociar con los acreedores condiciones favorables para la empresa, como tasas de interés bajas y plazos de pago adecuados.

- Mantener una estructura de capital equilibrada: Es importante mantener una estructura de capital equilibrada, con un adecuado mix de capital propio y deuda.

¿Cómo tener seguridad financiera?

Planifica tu presupuesto

Un presupuesto te ayuda a controlar tus ingresos y gastos. Lo primero es identificar tus ingresos, luego, registra todos tus gastos y clasifícalos en categorías (vivienda, alimentación, transporte, etc.). Analiza tus gastos para encontrar áreas donde puedes reducirlos. Un presupuesto efectivo te permite ahorrar y alcanzar tus metas financieras.

- Registra todos tus ingresos, incluyendo tu salario, ingresos por rentas, inversiones, etc.

- Lleva un registro detallado de todos tus gastos, clasificándolos en categorías. Utiliza una hoja de cálculo, una app o un cuaderno.

- Compara tus ingresos con tus gastos y determina si tienes un déficit o un superávit.

- Analiza tus gastos para identificar áreas donde puedes reducirlos o eliminarlos.

- Crea un plan de ahorro para alcanzar tus metas financieras.

Ahorra de forma constante

Establece una meta de ahorro y dedícale un porcentaje fijo de tus ingresos. Automatiza tus ahorros programando transferencias regulares a una cuenta de ahorros.

Busca maneras de aumentar tus ingresos, como un trabajo extra o la venta de artículos que no uses.

- Define una meta de ahorro y decide cuánto quieres ahorrar cada mes.

- Establece un porcentaje de tus ingresos para destinar al ahorro.

- Automatiza tus ahorros configurando transferencias automáticas regulares desde tu cuenta corriente a una cuenta de ahorro.

- Considera aumentar tus ingresos explorando alternativas como un trabajo extra, la venta de artículos usados, o la creación de un negocio propio.

- Busca oportunidades de ahorro en tus gastos diarios, como cocinar en casa, utilizar transporte público o comprar productos de segunda mano.

Invierte tu dinero

Investiga diferentes opciones de inversión, como fondos mutuos, acciones, bonos, bienes raíces o criptomonedas.

Elige inversiones que se ajusten a tu perfil de riesgo y a tus objetivos financieros. Es importante diversificar tu portafolio para minimizar riesgos.

- Infórmate sobre las diferentes opciones de inversión, como acciones, bonos, fondos mutuos, bienes raíces, criptomonedas, etc.

- Investiga las características de cada tipo de inversión, como su riesgo, rentabilidad potencial y plazo de inversión.

- Elige inversiones que se ajusten a tu perfil de riesgo y a tus objetivos financieros.

- Diversifica tu portafolio invirtiendo en diferentes tipos de activos para reducir el riesgo.

- Consulta a un asesor financiero si necesitas ayuda para elegir las mejores inversiones.

Controla tus deudas

Evita endeudarte en exceso y prioriza el pago de las deudas con las tasas de interés más altas. Crea un plan de pago de deudas y comprométete a cumplirlo. Reduce o elimina los gastos innecesarios para liberar más dinero para el pago de tus deudas.

- Evita contraer deudas innecesarias y solo utiliza crédito para compras importantes que puedas pagar cómodamente.

- Prioriza el pago de las deudas con las tasas de interés más altas para reducir el costo total del endeudamiento.

- Crea un plan de pago de deudas, incluyendo los plazos, montos y métodos de pago.

- Comprométete a cumplir tu plan de pago de deudas y evita incurrir en nuevos gastos innecesarios.

- Reduce o elimina los gastos innecesarios para liberar más dinero para el pago de tus deudas.

Prepárate para lo inesperado

Crea un fondo de emergencia para cubrir gastos imprevistos, como una enfermedad, un accidente o una pérdida de empleo. Asegura tus bienes importantes, como tu casa, auto y objetos de valor.

Planifica tu jubilación con anticipación, incluyendo un fondo de pensiones y ahorros adicionales.

- Crea un fondo de emergencia con al menos tres meses de gastos básicos, para poder hacer frente a imprevistos.

- Asegura tus bienes importantes, como tu casa, auto, objetos de valor y salud.

- Planifica tu jubilación con anticipación, creando un fondo de pensiones y ahorrando adicionalmente para disfrutar de una vida cómoda en el futuro.

- Revisa periódicamente tus seguros para asegurarte de que tienes la cobertura adecuada.

¿Cuáles son los activos que generan ingresos?

Bienes Inmuebles

Los bienes inmuebles, como casas, departamentos, terrenos y propiedades comerciales, son activos que generan ingresos a través del alquiler. Alquilando una propiedad, puedes obtener un flujo constante de ingresos mensuales o anuales. Además, la revalorización del inmueble a lo largo del tiempo puede generar ganancias a través de la venta.

Acciones

Las acciones representan la propiedad parcial de una empresa. Al invertir en acciones, puedes recibir dividendos, que son pagos regulares que las empresas realizan a sus accionistas. También puedes obtener ganancias si el precio de las acciones aumenta y las vendes a un precio más alto.

Bonos

Los bonos son instrumentos de deuda que emiten las empresas o los gobiernos para obtener capital. Al comprar un bono, le prestas dinero a la entidad emisora y recibes intereses periódicamente durante la vida útil del bono. Al vencimiento del bono, la entidad emisora te devuelve el capital original invertido.

Negocios

Un negocio es un activo que genera ingresos a través de la venta de productos o servicios. Los negocios pueden ser empresas tradicionales, negocios online o franquicias. Los ingresos del negocio dependen del éxito de las operaciones, la calidad de los productos o servicios y la demanda del mercado.

Fondos de Inversión

Los fondos de inversión son vehículos que permiten a los inversores diversificar sus carteras invirtiendo en una variedad de activos, como acciones, bonos y bienes raíces. Los fondos de inversión generan ingresos a través de las ganancias en sus activos subyacentes, como dividendos, intereses o ganancias de capital.

¿Qué cuentas hacen parte de los pasivos financieros básicos?

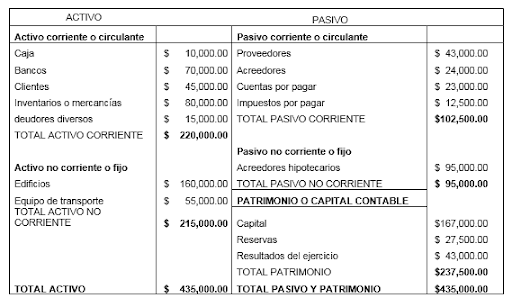

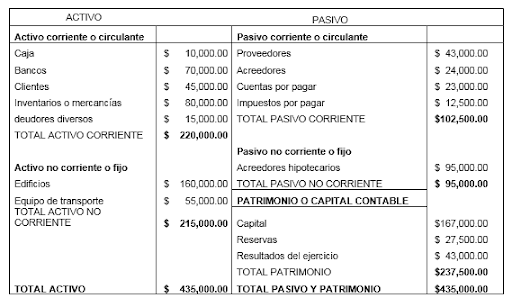

Cuentas del Pasivo Financiero Básico

Los pasivos financieros básicos son aquellos que representan obligaciones de pago de la empresa a corto o largo plazo. Estas obligaciones se originan principalmente de la financiación externa que la empresa ha recibido, ya sea de bancos, proveedores, o inversionistas.

1. Pasivos a Corto Plazo

Los pasivos a corto plazo son obligaciones que la empresa debe pagar en un plazo menor a un año. Estos incluyen:

- Cuentas por pagar: Son las obligaciones por la compra de bienes y servicios que la empresa todavía no ha pagado.

- Documentos por pagar: Son las obligaciones documentadas por letras de cambio, pagarés, etc., que la empresa debe pagar a corto plazo.

- Deudas a corto plazo: Son los préstamos que la empresa ha recibido de bancos u otras entidades financieras, que deben ser pagados a corto plazo.

- Impuestos por pagar: Son las obligaciones con la hacienda pública por impuestos que la empresa debe pagar.

- Provisiones: Son las obligaciones que la empresa ya conoce, pero todavía no ha cuantificado con exactitud su monto.

2. Pasivos a Largo Plazo

Los pasivos a largo plazo son obligaciones que la empresa debe pagar en un plazo mayor a un año. Estos incluyen:

- Deudas a largo plazo: Son los préstamos que la empresa ha recibido de bancos u otras entidades financieras, que deben ser pagados a largo plazo.

- Bonos: Son títulos de deuda que la empresa ha emitido para obtener financiamiento, y que debe pagar en el futuro.

- Obligaciones convertibles: Son títulos de deuda que la empresa ha emitido, con la posibilidad de que los tenedores los conviertan en acciones de la empresa.

- Arrendamientos financieros: Son contratos de arrendamiento que la empresa ha firmado, por los cuales tiene derecho a usar un activo por un período determinado.

3. Otros Pasivos Financieros

Además de los pasivos a corto y largo plazo, existen otros pasivos financieros que pueden ser considerados básicos. Estos incluyen:

- Depósitos: Son los fondos que la empresa ha depositado en bancos, y que pueden ser retirados en cualquier momento.

- Préstamos otorgados: Son los préstamos que la empresa ha otorgado a terceros, y que debe recuperar en el futuro.

- Garantías: Son las obligaciones que la empresa ha asumido por terceros, y que se activan si la empresa incumple con sus obligaciones.

4. Ejemplo de Pasivo Financiero

Un ejemplo de pasivo financiero es un préstamo bancario. La empresa recibe dinero del banco para financiar sus operaciones, y a cambio, la empresa se compromete a devolver el dinero al banco con intereses. El préstamo bancario es un pasivo financiero porque representa una obligación de pago de la empresa.

5. Importancia del Pasivo Financiero

El pasivo financiero es una parte importante del balance de una empresa. El pasivo financiero es una medida de la deuda de la empresa. Es importante que las empresas gestionen sus pasivos financieros de forma eficiente para mantener un nivel saludable de deuda y asegurar que pueden cumplir con sus obligaciones.

¿Qué son los pasivos financieros?

Los pasivos financieros son obligaciones que una empresa tiene con terceros, es decir, son deudas que la empresa tiene que pagar en el futuro. Estas deudas pueden ser de diversa índole, como por ejemplo préstamos, créditos, obligaciones por pagar, entre otros.

Características de los pasivos financieros

- Representan una obligación para la empresa: La empresa está obligada a pagar el pasivo financiero en el futuro, según los términos y condiciones acordados.

- Surgen de transacciones pasadas: Los pasivos financieros se originan a partir de transacciones comerciales o financieras que se han realizado en el pasado.

- Tienen un valor presente: Los pasivos financieros tienen un valor presente, que es el importe que la empresa debe pagar en el momento actual.

- Tienen un valor futuro: Los pasivos financieros también tienen un valor futuro, que es el importe que la empresa debe pagar en el futuro, incluyendo los intereses o comisiones.

- Se clasifican según su vencimiento: Los pasivos financieros se pueden clasificar en corto plazo (menos de un año) y largo plazo (más de un año).

Tipos de pasivos financieros

- Préstamos bancarios: Son préstamos que las empresas obtienen de bancos o entidades financieras para financiar sus operaciones.

- Créditos comerciales: Son créditos que las empresas obtienen de sus proveedores para financiar la compra de mercancías o servicios.

- Obligaciones por pagar: Son deudas que las empresas tienen con sus proveedores, empleados, o clientes.

- Bonos: Son títulos de deuda que las empresas emiten para obtener financiamiento del público inversor.

- Arrendamientos financieros: Son contratos de arrendamiento que las empresas utilizan para obtener el uso de un activo a cambio de pagos periódicos.

Importancia de los pasivos financieros

- Financiamiento de las operaciones: Los pasivos financieros permiten a las empresas obtener los recursos necesarios para financiar sus operaciones, como la compra de activos, la expansión de su negocio, etc.

- Mejora de la rentabilidad: Los pasivos financieros pueden ayudar a mejorar la rentabilidad de las empresas, especialmente si se utilizan para financiar inversiones rentables.

- Acceso a capital: Los pasivos financieros brindan a las empresas acceso a capital que de otra manera no tendrían, especialmente las pequeñas y medianas empresas.

Gestión de los pasivos financieros

- Controlar el endeudamiento: Es importante controlar el nivel de endeudamiento de la empresa para evitar problemas financieros.

- Negociar condiciones favorables: Es importante negociar con los acreedores condiciones favorables para la empresa, como tasas de interés bajas y plazos de pago adecuados.

- Mantener una estructura de capital equilibrada: Es importante mantener una estructura de capital equilibrada, con un adecuado mix de capital propio y deuda.

¿Cómo tener seguridad financiera?

Planifica tu presupuesto

Un presupuesto te ayuda a controlar tus ingresos y gastos. Lo primero es identificar tus ingresos, luego, registra todos tus gastos y clasifícalos en categorías (vivienda, alimentación, transporte, etc.). Analiza tus gastos para encontrar áreas donde puedes reducirlos. Un presupuesto efectivo te permite ahorrar y alcanzar tus metas financieras.

- Registra todos tus ingresos, incluyendo tu salario, ingresos por rentas, inversiones, etc.

- Lleva un registro detallado de todos tus gastos, clasificándolos en categorías. Utiliza una hoja de cálculo, una app o un cuaderno.

- Compara tus ingresos con tus gastos y determina si tienes un déficit o un superávit.

- Analiza tus gastos para identificar áreas donde puedes reducirlos o eliminarlos.

- Crea un plan de ahorro para alcanzar tus metas financieras.

Ahorra de forma constante

Establece una meta de ahorro y dedícale un porcentaje fijo de tus ingresos. Automatiza tus ahorros programando transferencias regulares a una cuenta de ahorros. Busca maneras de aumentar tus ingresos, como un trabajo extra o la venta de artículos que no uses.

- Define una meta de ahorro y decide cuánto quieres ahorrar cada mes.

- Establece un porcentaje de tus ingresos para destinar al ahorro.

- Automatiza tus ahorros configurando transferencias automáticas regulares desde tu cuenta corriente a una cuenta de ahorro.

- Considera aumentar tus ingresos explorando alternativas como un trabajo extra, la venta de artículos usados, o la creación de un negocio propio.

- Busca oportunidades de ahorro en tus gastos diarios, como cocinar en casa, utilizar transporte público o comprar productos de segunda mano.

Invierte tu dinero

Investiga diferentes opciones de inversión, como fondos mutuos, acciones, bonos, bienes raíces o criptomonedas. Elige inversiones que se ajusten a tu perfil de riesgo y a tus objetivos financieros. Es importante diversificar tu portafolio para minimizar riesgos.

- Infórmate sobre las diferentes opciones de inversión, como acciones, bonos, fondos mutuos, bienes raíces, criptomonedas, etc.

- Investiga las características de cada tipo de inversión, como su riesgo, rentabilidad potencial y plazo de inversión.

- Elige inversiones que se ajusten a tu perfil de riesgo y a tus objetivos financieros.

- Diversifica tu portafolio invirtiendo en diferentes tipos de activos para reducir el riesgo.

- Consulta a un asesor financiero si necesitas ayuda para elegir las mejores inversiones.

Controla tus deudas

Evita endeudarte en exceso y prioriza el pago de las deudas con las tasas de interés más altas. Crea un plan de pago de deudas y comprométete a cumplirlo. Reduce o elimina los gastos innecesarios para liberar más dinero para el pago de tus deudas.

- Evita contraer deudas innecesarias y solo utiliza crédito para compras importantes que puedas pagar cómodamente.

- Prioriza el pago de las deudas con las tasas de interés más altas para reducir el costo total del endeudamiento.

- Crea un plan de pago de deudas, incluyendo los plazos, montos y métodos de pago.

- Comprométete a cumplir tu plan de pago de deudas y evita incurrir en nuevos gastos innecesarios.

- Reduce o elimina los gastos innecesarios para liberar más dinero para el pago de tus deudas.

Prepárate para lo inesperado

Crea un fondo de emergencia para cubrir gastos imprevistos, como una enfermedad, un accidente o una pérdida de empleo. Asegura tus bienes importantes, como tu casa, auto y objetos de valor. Planifica tu jubilación con anticipación, incluyendo un fondo de pensiones y ahorros adicionales.

- Crea un fondo de emergencia con al menos tres meses de gastos básicos, para poder hacer frente a imprevistos.

- Asegura tus bienes importantes, como tu casa, auto, objetos de valor y salud.

- Planifica tu jubilación con anticipación, creando un fondo de pensiones y ahorrando adicionalmente para disfrutar de una vida cómoda en el futuro.

- Revisa periódicamente tus seguros para asegurarte de que tienes la cobertura adecuada.

¿Cuáles son los activos que generan ingresos?

Bienes Inmuebles

Los bienes inmuebles, como casas, departamentos, terrenos y propiedades comerciales, son activos que generan ingresos a través del alquiler. Alquilando una propiedad, puedes obtener un flujo constante de ingresos mensuales o anuales. Además, la revalorización del inmueble a lo largo del tiempo puede generar ganancias a través de la venta.

Acciones

Las acciones representan la propiedad parcial de una empresa. Al invertir en acciones, puedes recibir dividendos, que son pagos regulares que las empresas realizan a sus accionistas. También puedes obtener ganancias si el precio de las acciones aumenta y las vendes a un precio más alto.

Bonos

Los bonos son instrumentos de deuda que emiten las empresas o los gobiernos para obtener capital. Al comprar un bono, le prestas dinero a la entidad emisora y recibes intereses periódicamente durante la vida útil del bono. Al vencimiento del bono, la entidad emisora te devuelve el capital original invertido.

Negocios

Un negocio es un activo que genera ingresos a través de la venta de productos o servicios. Los negocios pueden ser empresas tradicionales, negocios online o franquicias. Los ingresos del negocio dependen del éxito de las operaciones, la calidad de los productos o servicios y la demanda del mercado.

Fondos de Inversión

Los fondos de inversión son vehículos que permiten a los inversores diversificar sus carteras invirtiendo en una variedad de activos, como acciones, bonos y bienes raíces. Los fondos de inversión generan ingresos a través de las ganancias en sus activos subyacentes, como dividendos, intereses o ganancias de capital.

¿Qué cuentas hacen parte de los pasivos financieros básicos?

Cuentas del Pasivo Financiero Básico

Los pasivos financieros básicos son aquellos que representan obligaciones de pago de la empresa a corto o largo plazo. Estas obligaciones se originan principalmente de la financiación externa que la empresa ha recibido, ya sea de bancos, proveedores, o inversionistas.

1. Pasivos a Corto Plazo

Los pasivos a corto plazo son obligaciones que la empresa debe pagar en un plazo menor a un año. Estos incluyen:

- Cuentas por pagar: Son las obligaciones por la compra de bienes y servicios que la empresa todavía no ha pagado.

- Documentos por pagar: Son las obligaciones documentadas por letras de cambio, pagarés, etc., que la empresa debe pagar a corto plazo.

- Deudas a corto plazo: Son los préstamos que la empresa ha recibido de bancos u otras entidades financieras, que deben ser pagados a corto plazo.

- Impuestos por pagar: Son las obligaciones con la hacienda pública por impuestos que la empresa debe pagar.

- Provisiones: Son las obligaciones que la empresa ya conoce, pero todavía no ha cuantificado con exactitud su monto.

2. Pasivos a Largo Plazo

Los pasivos a largo plazo son obligaciones que la empresa debe pagar en un plazo mayor a un año. Estos incluyen:

- Deudas a largo plazo: Son los préstamos que la empresa ha recibido de bancos u otras entidades financieras, que deben ser pagados a largo plazo.

- Bonos: Son títulos de deuda que la empresa ha emitido para obtener financiamiento, y que debe pagar en el futuro.

- Obligaciones convertibles: Son títulos de deuda que la empresa ha emitido, con la posibilidad de que los tenedores los conviertan en acciones de la empresa.

- Arrendamientos financieros: Son contratos de arrendamiento que la empresa ha firmado, por los cuales tiene derecho a usar un activo por un período determinado.

3. Otros Pasivos Financieros

Además de los pasivos a corto y largo plazo, existen otros pasivos financieros que pueden ser considerados básicos. Estos incluyen:

- Depósitos: Son los fondos que la empresa ha depositado en bancos, y que pueden ser retirados en cualquier momento.

- Préstamos otorgados: Son los préstamos que la empresa ha otorgado a terceros, y que debe recuperar en el futuro.

- Garantías: Son las obligaciones que la empresa ha asumido por terceros, y que se activan si la empresa incumple con sus obligaciones.

4. Ejemplo de Pasivo Financiero

Un ejemplo de pasivo financiero es un préstamo bancario. La empresa recibe dinero del banco para financiar sus operaciones, y a cambio, la empresa se compromete a devolver el dinero al banco con intereses. El préstamo bancario es un pasivo financiero porque representa una obligación de pago de la empresa.

5. Importancia del Pasivo Financiero

El pasivo financiero es una parte importante del balance de una empresa. El pasivo financiero es una medida de la deuda de la empresa. Es importante que las empresas gestionen sus pasivos financieros de forma eficiente para mantener un nivel saludable de deuda y asegurar que pueden cumplir con sus obligaciones.

¿Qué pasivos son los más seguros financieramente?

La seguridad financiera de un activo depende de varios factores, incluyendo el tipo de activo, el emisor y la situación económica general. Sin embargo, algunos tipos de pasivos son generalmente considerados más seguros que otros. Estos incluyen:

Bonos del Tesoro de los Estados Unidos: Estos bonos están respaldados por el gobierno federal de los Estados Unidos, lo que los convierte en una de las inversiones más seguras disponibles.

Bonos corporativos de alta calificación: Estos bonos son emitidos por empresas con fuertes balances y una historia de estabilidad financiera.

Depósitos bancarios asegurados por el FDIC: Los depósitos bancarios asegurados por el FDIC están protegidos hasta $250,000 por depositante, lo que los convierte en una opción relativamente segura para el dinero de ahorros.

Certificados de depósito (CD): Los CD son inversiones a plazo fijo que pagan intereses a una tasa fija. Estos pueden ser una buena opción para los inversores que buscan un rendimiento predecible con un bajo riesgo.

Es importante tener en cuenta que incluso los pasivos más seguros tienen un cierto nivel de riesgo. Las tasas de interés pueden fluctuar, lo que puede afectar el valor de los bonos y otros activos de renta fija. La situación económica general también puede influir en la seguridad de las inversiones.

¿Qué significa "seguridad financiera" en el contexto de los pasivos?

En el contexto de los pasivos, la "seguridad financiera" se refiere a la probabilidad de que el inversor recupere su capital inicial y los intereses devengados. Se trata de minimizar el riesgo de pérdida de capital.

Los pasivos considerados más seguros son aquellos que tienen una menor probabilidad de incumplimiento. Un incumplimiento ocurre cuando el emisor del pasivo no puede cumplir con sus obligaciones de pago, ya sea de intereses o de capital.

La seguridad financiera también puede referirse a la liquidez del pasivo, o la facilidad con la que se puede convertir en efectivo. Los pasivos altamente líquidos, como los bonos del Tesoro, se consideran más seguros porque se pueden vender rápidamente en el mercado secundario sin una gran pérdida de valor.

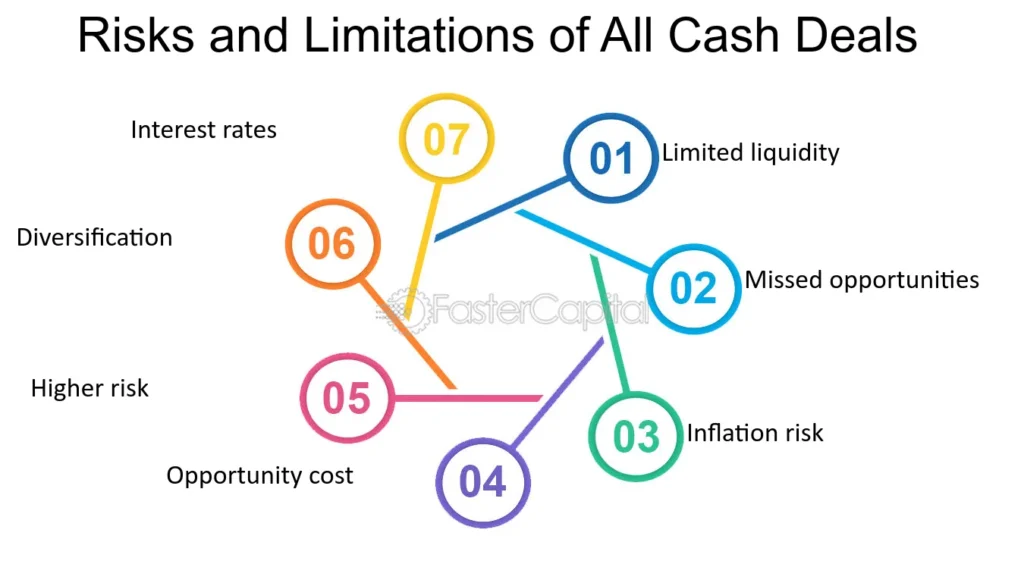

¿Hay algún riesgo asociado con los pasivos considerados seguros?

Aunque los pasivos considerados seguros ofrecen un nivel relativamente bajo de riesgo, todavía existen riesgos asociados con ellos.

Uno de los principales riesgos es la inflación. Si la inflación aumenta, el valor real del capital y los intereses ganados disminuye. Esto es especialmente importante para los bonos, ya que los pagos de intereses son fijos y no se ajustan a la inflación.

Otro riesgo es la tasa de interés. Si las tasas de interés aumentan, el valor de mercado de los bonos disminuye. Esto se debe a que los inversores pueden obtener un mejor rendimiento en bonos nuevos emitidos a tasas de interés más altas.

Finalmente, todos los pasivos conllevan el riesgo de incumplimiento. Aunque los pasivos considerados seguros tienen una baja probabilidad de incumplimiento, no es imposible. Si el emisor del pasivo quiebra, los inversores pueden perder parte o la totalidad de su capital.

¿Cómo puedo evaluar la seguridad financiera de un pasivo en particular?

Para evaluar la seguridad financiera de un pasivo en particular, debe considerar una serie de factores:

La calificación crediticia del emisor: Una calificación crediticia alta indica que el emisor es considerado más confiable.

La duración del pasivo: Los pasivos con una duración más corta tienen un menor riesgo de pérdida de capital debido a las fluctuaciones de las tasas de interés.

La situación financiera del emisor: El emisor debe tener un historial financiero sólido con un flujo de caja estable.

La situación económica general: La situación económica general también puede afectar la seguridad de un pasivo.

Es importante consultar con un asesor financiero experimentado para obtener asesoramiento específico sobre cómo evaluar la seguridad financiera de un pasivo en particular.

Si quieres conocer otros artículos parecidos a ¿Qué pasivos ofrecen mayor seguridad financiera? puedes visitar la categoría Pasivos.