¿Qué conviene, renta fija o variable?

En el panorama financiero actual, los inversores se enfrentan al eterno dilema: ¿optar por la seguridad de la renta fija o por el potencial de mayor rentabilidad de la renta variable?

Ambas opciones presentan ventajas y desventajas, y la decisión óptima depende de las circunstancias y objetivos individuales.

Este artículo examinará detenidamente los aspectos clave de cada tipo de inversión, ayudando a los lectores a tomar una decisión informada sobre cuál de ellas se ajusta mejor a sus necesidades.

¿Renta fija o variable: cuál es la mejor opción para ti?

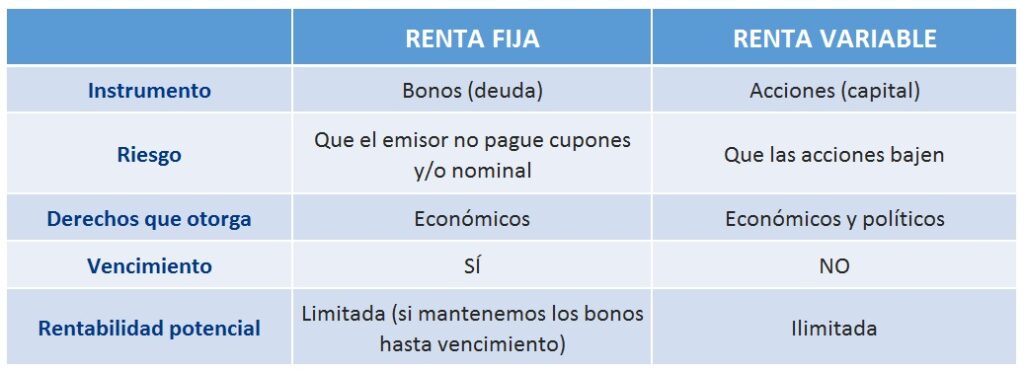

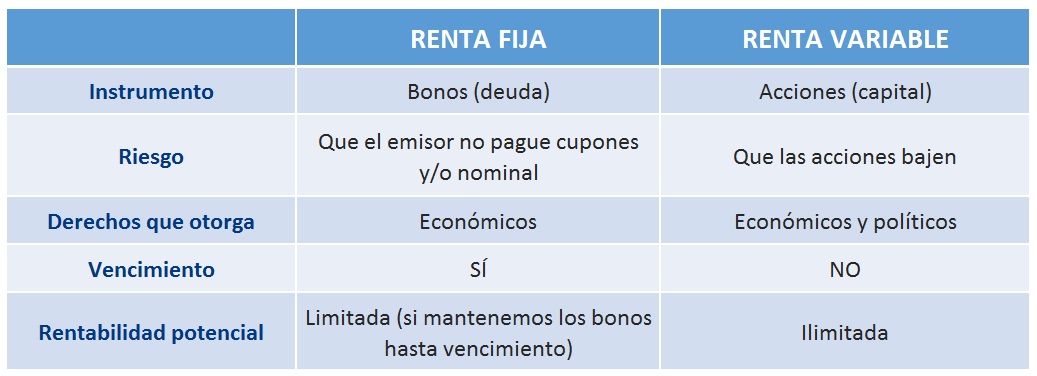

La renta fija es una inversión en la que se presta dinero a un emisor, como el gobierno o una empresa, a cambio de un pago de intereses fijo y la devolución del capital al final del plazo.

| Característica | Renta Fija | Renta Variable |

|---|---|---|

| Riesgo | Bajo | Alto |

| Retorno | Predictible y moderado | Potencialmente alto, pero también volátil |

| Liquidez | Generalmente alta | Puede ser baja en algunos casos |

| Duración | Plazos predefinidos | No tiene plazo fijo |

| Ejemplos | Bonos, letras del tesoro, depósitos a plazo fijo | Acciones, fondos de inversión, ETFs |

¿Qué es la renta variable?

La renta variable es una inversión en la que se adquiere una parte de una empresa, representada por acciones.

El valor de estas acciones puede fluctuar en el mercado, por lo que la rentabilidad no está garantizada y puede ser alta o baja, incluso negativa.

| Característica | Renta Fija | Renta Variable |

|---|---|---|

| Riesgo | Bajo | Alto |

| Retorno | Predictible y moderado | Potencialmente alto, pero también volátil |

| Liquidez | Generalmente alta | Puede ser baja en algunos casos |

| Duración | Plazos predefinidos | No tiene plazo fijo |

| Ejemplos | Bonos, letras del tesoro, depósitos a plazo fijo | Acciones, fondos de inversión, ETFs |

¿Cuándo conviene la renta fija?

La renta fija es una buena opción para inversores conservadores que buscan un retorno estable y moderado con un riesgo bajo.

También es una opción para aquellos que buscan un refugio seguro en momentos de incertidumbre en el mercado.

| Situación | Renta Fija | Renta Variable |

|---|---|---|

| Tolerancia al riesgo baja | Recomendado | No recomendado |

| Necesidad de un retorno estable | Recomendado | No recomendado |

| Horizonte de inversión corto | Recomendado | No recomendado |

| Búsqueda de un refugio seguro | Recomendado | No recomendado |

¿Cuándo conviene la renta variable?

La renta variable es una buena opción para inversores con un perfil de riesgo alto que buscan retornos potencialmente altos, aunque con una mayor volatilidad.

También es una opción para aquellos que buscan invertir a largo plazo.

| Situación | Renta Fija | Renta Variable |

|---|---|---|

| Tolerancia al riesgo alta | No recomendado | Recomendado |

| Búsqueda de un retorno potencialmente alto | No recomendado | Recomendado |

| Horizonte de inversión largo | No recomendado | Recomendado |

| Apetito por la volatilidad | No recomendado | Recomendado |

¿Cómo elegir entre renta fija y variable?

La elección entre renta fija y variable depende de varios factores, incluyendo tu perfil de riesgo, tu horizonte de inversión, tus objetivos financieros y tu tolerancia a la volatilidad.

Es importante evaluar tu situación personal y consultar con un asesor financiero para tomar la mejor decisión.

| Factor | Renta Fija | Renta Variable |

|---|---|---|

| Perfil de riesgo | Conservador | Agresivo |

| Horizonte de inversión | Corto o mediano plazo | Largo plazo |

| Objetivos financieros | Seguridad y estabilidad | Crecimiento y rentabilidad |

| Tolerancia a la volatilidad | Baja | Alta |

¿Qué es mejor ahora, invertir en renta fija o variable?

La decisión de invertir en renta fija o variable depende de diversos factores, como el perfil de riesgo del inversor, el horizonte temporal de la inversión, las expectativas de inflación y crecimiento económico, entre otros.

No existe una respuesta universal, ya que lo que es mejor para un inversor puede no serlo para otro.

Renta Fija: Conservadora y Estable

- Ofrece mayor estabilidad y menor riesgo que la renta variable. En general, las inversiones en renta fija tienden a generar un rendimiento más predecible y estable, especialmente a corto plazo.

- Ideal para inversores con aversión al riesgo. Si buscas proteger tu capital y obtener un rendimiento moderado, la renta fija puede ser una buena opción.

- Ejemplos de instrumentos de renta fija: Bonos del Tesoro, bonos corporativos, certificados de depósito.

Renta Variable: Potencial de Crecimiento

- Mayor riesgo, pero también mayor potencial de crecimiento. Las inversiones en renta variable, como acciones, están sujetas a fuertes fluctuaciones en su valor, pero también pueden ofrecer rendimientos más altos a largo plazo.

- Ideal para inversores con tolerancia al riesgo. Si estás dispuesto a asumir un mayor riesgo con la esperanza de obtener mayores rendimientos, la renta variable puede ser adecuada para ti.

- Ejemplos de instrumentos de renta variable: Acciones, fondos de inversión en acciones, ETFs.

Factores a Considerar

- Perfil de riesgo: ¿Eres tolerante al riesgo o prefieres la estabilidad?

- Horizonte temporal: ¿Cuánto tiempo piensas mantener la inversión?

- Expectativas de inflación y crecimiento económico: ¿Cómo crees que evolucionará la economía en el futuro?

- Tasa de interés: ¿Qué tipo de interés ofrece el mercado?

Diversificación: Una Estrategia Fundamental

- Diversificar tu cartera es esencial para mitigar el riesgo y obtener mejores rendimientos a largo plazo.

- Combinar renta fija y variable puede ser una buena estrategia para lograr una cartera equilibrada.

- La proporción ideal entre renta fija y variable dependerá de tu perfil de riesgo, horizonte temporal y expectativas.

Consultoría Profesional

- Es recomendable consultar con un asesor financiero para obtener una evaluación personalizada de tu situación financiera y determinar qué tipo de inversión se adapta mejor a tus necesidades.

- Un asesor financiero te ayudará a elaborar una estrategia de inversión adecuada a tu perfil de riesgo y objetivos.

¿Qué pasa con la renta fija si suben los tipos de interés?

Impacto en el Precio de los Bonos

Cuando los tipos de interés suben, el precio de los bonos existentes disminuye. Esto se debe a que los nuevos bonos emitidos ofrecen un rendimiento mayor que los bonos existentes. Los inversores prefieren adquirir los nuevos bonos con mayor rendimiento, por lo que la demanda de los bonos existentes cae y su precio disminuye.

Disminución del Valor de la Cartera

Si tienes una cartera de renta fija, el valor de la misma se verá afectado negativamente por la subida de los tipos de interés. Los bonos perderán valor y, en consecuencia, el valor total de tu cartera se reducirá.

Mayor Riesgo de Reinversión

Cuando los tipos de interés suben, el riesgo de reinversión aumenta. Esto significa que cuando un bono vence, tendrás que reinvertir el capital a una tasa de interés más alta. Esto puede afectar el rendimiento global de tu inversión.

Impacto en las Obligaciones a Largo Plazo

Las obligaciones a largo plazo se ven más afectadas por las subidas de los tipos de interés que las de corto plazo. Esto se debe a que las obligaciones a largo plazo tienen una duración mayor, lo que significa que son más sensibles a los cambios en los tipos de interés.

Oportunidad para Invertir en Nuevas Emisiones

Si bien la subida de los tipos de interés puede tener efectos negativos para las inversiones en renta fija existentes, también ofrece la oportunidad de invertir en nuevas emisiones de bonos que ofrecen rendimientos más altos. Es importante analizar las oportunidades que se presentan en el mercado y tomar decisiones estratégicas de inversión.

¿Qué ventajas tiene la renta fija?

Mayor Predictibilidad de Ingresos

La renta fija se caracteriza por ofrecer un flujo de ingresos predecible, lo que la convierte en una opción atractiva para inversores que buscan un retorno estable y confiable. Esto se debe a que las tasas de interés y los pagos de capital están predefinidos en el momento de la emisión del bono. A diferencia de las acciones, cuyos dividendos pueden variar, los bonos ofrecen un ingreso estable y previsible, lo que facilita la planificación financiera.

Menor Riesgo de Pérdida de Capital

En general, la renta fija se considera una inversión menos riesgosa que las acciones. Esto se debe a que los bonos tienen un valor nominal, que representa el monto que se reembolsará al vencimiento. Si la empresa emisora se declara en quiebra, los tenedores de bonos tienen prioridad sobre los accionistas en la recuperación de sus inversiones. Por lo tanto, el riesgo de pérdida de capital en la renta fija es menor que en las acciones.

Diversificación de la Cartera

Incluir renta fija en una cartera de inversión permite diversificar el riesgo y aumentar la estabilidad de la cartera. La renta fija tiene una correlación baja con las acciones, lo que significa que los rendimientos de ambos tipos de activos no se mueven en la misma dirección. Al combinar renta fija y acciones, se reduce la volatilidad de la cartera, lo que la hace más resistente a las fluctuaciones del mercado.

Protección contra la Inflación

Algunos tipos de renta fija, como los bonos indexados a la inflación, ofrecen protección contra la pérdida de valor del dinero debido a la inflación. Estos bonos ajustan sus pagos de interés y valor nominal a la inflación, lo que garantiza que el inversor no pierda poder adquisitivo con el tiempo. Es importante tener en cuenta que el rendimiento de estos bonos está ligado a la inflación, por lo que no necesariamente superarán la tasa de inflación.

Acceso a Mercados Globales

La renta fija ofrece oportunidades para invertir en mercados globales, lo que permite diversificar la cartera geográfica y reducir el riesgo. Los inversores pueden acceder a bonos emitidos por empresas y gobiernos de diferentes países, lo que les permite aprovechar oportunidades de inversión en distintos mercados internacionales. La diversificación geográfica puede aumentar el rendimiento total de la cartera y reducir la exposición a riesgos específicos de un determinado país.

¿Qué porcentaje invertir en renta variable?

¿Qué factores influyen en el porcentaje de inversión en renta variable?

El porcentaje ideal de inversión en renta variable depende de varios factores personales y de mercado. Es importante considerar:

- Tolerancia al riesgo: Tu disposición a aceptar pérdidas potenciales a cambio de mayores ganancias. Un perfil de riesgo más alto suele implicar un porcentaje mayor en renta variable.

- Horizonte temporal: El tiempo que tienes para invertir. Un horizonte temporal más largo te permite tolerar más volatilidad y te ofrece más tiempo para recuperar posibles pérdidas.

- Objetivos financieros: Si buscas un objetivo a largo plazo como la jubilación, puedes permitirte una mayor exposición a la renta variable. Para objetivos a corto plazo, como una entrada de vivienda, es recomendable un porcentaje menor.

- Edad: En general, a mayor edad, menor es la exposición recomendada a la renta variable. Esto se debe a que el tiempo para recuperar posibles pérdidas disminuye con el paso de los años.

- Situación financiera: Tus ingresos, deudas y patrimonio personal también influyen en la decisión. Si tienes un alto nivel de deuda, podrías optar por un porcentaje menor en renta variable.

¿Cómo determinar el porcentaje adecuado?

No existe una regla fija, pero existen algunos métodos para determinar un porcentaje adecuado.

- Regla de 100 menos tu edad: Este método popular sugiere invertir en renta variable un porcentaje equivalente a 100 menos tu edad. Por ejemplo, si tienes 30 años, podrías invertir un 70% en renta variable. Sin embargo, es una regla general que puede no ser adecuada para todos.

- Portafolio diversificado: La diversificación en distintos activos y sectores reduce el riesgo. Es importante crear una cartera equilibrada con una combinación adecuada de renta variable, renta fija, bienes raíces, etc. Un asesor financiero puede ayudarte a elaborar una estrategia personalizada.

- Análisis de tu situación personal: Es fundamental considerar tu tolerancia al riesgo, horizonte temporal, objetivos financieros, edad y situación financiera para determinar un porcentaje adecuado.

¿Cuáles son los riesgos de invertir en renta variable?

Invertir en renta variable conlleva riesgos, como:

- Volatilidad: El valor de las acciones puede fluctuar considerablemente en el corto plazo. Esto implica la posibilidad de pérdidas en el corto plazo, aunque se espera que en el largo plazo las ganancias superen las pérdidas.

- Riesgo de mercado: Factores externos como la inflación, las tasas de interés, las crisis económicas y las guerras pueden afectar negativamente al mercado bursátil.

- Riesgo específico de la empresa: Las acciones de una empresa individual pueden verse afectadas por su propio desempeño financiero, como problemas de gestión, pérdida de cuota de mercado o un cambio en el entorno competitivo.

¿Cuáles son las ventajas de invertir en renta variable?

A pesar de los riesgos, invertir en renta variable tiene ventajas:

- Potencial de crecimiento a largo plazo: Las acciones tienen el potencial de generar mayores ganancias que otros activos, como la renta fija, a largo plazo.

- Protección contra la inflación: Las acciones tienden a valorizarse en tiempos de inflación, ya que las empresas pueden aumentar sus precios para compensar los mayores costos.

- Diversificación: La inversión en acciones permite diversificar tu cartera y reducir el riesgo general.

¿Cómo invertir en renta variable?

Existen diferentes formas de invertir en renta variable:

- Fondos mutuos: Permiten invertir en una cesta diversificada de acciones con un bajo capital inicial.

- Fondos de inversión: Similar a los fondos mutuos, pero gestionados por un administrador profesional.

- ETFs: Fondos cotizados en bolsa que rastrean un índice específico, como el S&P 500.

- Acciones individuales: Puedes invertir en acciones de empresas específicas a través de un bróker online. Este tipo de inversión conlleva mayor riesgo, pero ofrece mayores ganancias si se elige bien.

Preguntas frecuentes

¿Qué es la renta fija y la renta variable?

La renta fija se refiere a inversiones en instrumentos financieros que generan un flujo constante de ingresos, como los bonos. Estos instrumentos suelen ofrecer un rendimiento predeterminado, lo que significa que sabes exactamente cuánto dinero recibirás en intereses. Por otro lado, la renta variable se refiere a inversiones en instrumentos financieros cuyo valor fluctúa, como las acciones. Estos instrumentos ofrecen un potencial de crecimiento mayor, pero también conllevan un mayor riesgo de pérdida.

¿Cuál es el perfil de riesgo adecuado para la renta fija y la renta variable?

La renta fija es adecuada para inversores con un perfil de riesgo bajo o moderado, que priorizan la seguridad y estabilidad de su inversión. Suelen ser preferidos por inversores que buscan un flujo de ingresos constante y predecible. La renta variable es adecuada para inversores con un perfil de riesgo alto, que están dispuestos a asumir mayor riesgo con la esperanza de obtener mayores rendimientos a largo plazo. Son preferidos por inversores que buscan crecimiento y no les importa la volatilidad a corto plazo.

¿Cuáles son los beneficios y riesgos de la renta fija y la renta variable?

La renta fija ofrece beneficios como estabilidad, previsibilidad y bajo riesgo, pero con rendimientos limitados. Los riesgos incluyen la posibilidad de inflación y la pérdida de capital si los tipos de interés aumentan. La renta variable ofrece beneficios como un potencial de crecimiento alto, pero también conlleva riesgos como la volatilidad, la posibilidad de pérdida de capital y la falta de previsibilidad. La elección entre renta fija y variable depende del perfil de riesgo del inversor, su horizonte de inversión y sus objetivos financieros.

¿Cómo puedo diversificar mi cartera con renta fija y variable?

La diversificación es clave para mitigar el riesgo. Una cartera diversificada incluye una combinación de inversiones en renta fija y variable, en proporciones que se ajustan al perfil de riesgo del inversor. Es importante tener en cuenta que la diversificación no garantiza rendimientos, pero ayuda a reducir la volatilidad y el riesgo de pérdida de capital.

Si quieres conocer otros artículos parecidos a ¿Qué conviene, renta fija o variable? puedes visitar la categoría Renta Fija.