¿Cuál es la desventaja de una inversión de renta fija?

Cuando se invierte en el mercado de valores, es importante sopesar tanto los beneficios potenciales como los riesgos. Si bien las inversiones de renta fija pueden ofrecer rendimientos estables y protección contra la inflación, es fundamental ser consciente de sus desventajas.

En este artículo, exploraremos las principales desventajas asociadas con las inversiones de renta fija para ayudar a los inversores a tomar decisiones informadas.

¿Qué riesgos tiene un fondo de renta fija?

Riesgo de tipo de interés

Este es el riesgo más común asociado a los fondos de renta fija. Cuando los tipos de interés suben, el valor de los bonos existentes baja. Esto se debe a que los inversores prefieren bonos nuevos con tipos de interés más altos, lo que disminuye la demanda de bonos antiguos.

Si un fondo de renta fija tiene una gran parte de su cartera en bonos a largo plazo, será más vulnerable a este riesgo.

- Los bonos de mayor duración son más sensibles a las variaciones en los tipos de interés.

- Un aumento de los tipos de interés reduce el precio de los bonos.

- Las inversiones en bonos a corto plazo son menos sensibles al riesgo de tipo de interés.

Riesgo de crédito

Este riesgo se refiere a la posibilidad de que un emisor de bonos no pueda pagar sus deudas. Los fondos de renta fija invierten en bonos de diferentes emisores, por lo que tienen un riesgo de crédito variable.

Si un emisor de bonos entra en quiebra, los inversores pueden perder parte o la totalidad de su inversión.

- Los bonos de baja calificación crediticia (bonos basura) tienen un mayor riesgo de crédito.

- Los bonos de alta calificación crediticia tienen un menor riesgo de crédito, pero ofrecen menor rentabilidad.

- Las empresas con una alta deuda pueden tener un mayor riesgo de crédito.

Riesgo de inflación

La inflación erosiona el valor de los pagos de intereses y el valor de reembolso del capital de un bono. En un entorno inflacionario, los bonos pueden perder poder adquisitivo.

Los inversores pueden demandar un mayor rendimiento para compensar el riesgo de inflación.

- Los bonos de inflación tienen un rendimiento variable que se ajusta a la inflación.

- Los bonos indexados a la inflación pueden ofrecer protección contra el riesgo de inflación.

- La inflación puede reducir el rendimiento real de un bono.

Riesgo de liquidez

Este riesgo se refiere a la posibilidad de que un fondo de renta fija no pueda vender sus bonos fácilmente a un precio justo. Esto puede ocurrir si hay poca demanda de esos bonos o si el mercado está en crisis.

La falta de liquidez puede hacer que los inversores pierdan dinero al tener que vender sus bonos a precios más bajos.

- Los bonos menos líquidos pueden tener un descuento de liquidez.

- Las inversiones en mercados emergentes pueden tener un riesgo de liquidez mayor.

- Los mercados de bonos pueden tener una liquidez limitada en momentos de crisis.

Riesgo de mercado

Este riesgo se refiere a la posibilidad de que el valor de un fondo de renta fija disminuya debido a factores generales del mercado, como una recesión económica o una crisis financiera.

Los inversores pueden perder dinero si el mercado de bonos cae, incluso si no hay problemas con los emisores de los bonos en los que invierten.

- Los mercados de bonos pueden ser volátiles, especialmente en tiempos de incertidumbre económica.

- Las noticias económicas, políticas y geopolíticas pueden afectar al mercado de bonos.

- La diversificación puede ayudar a mitigar el riesgo de mercado.

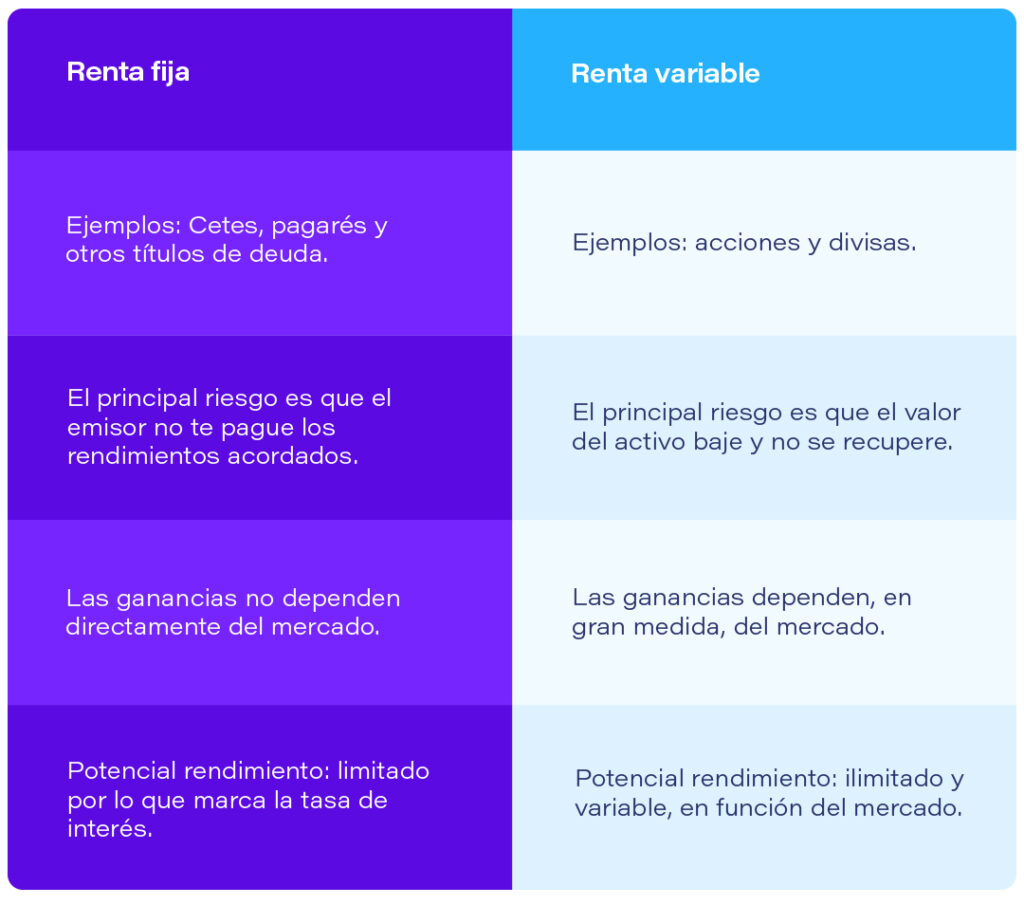

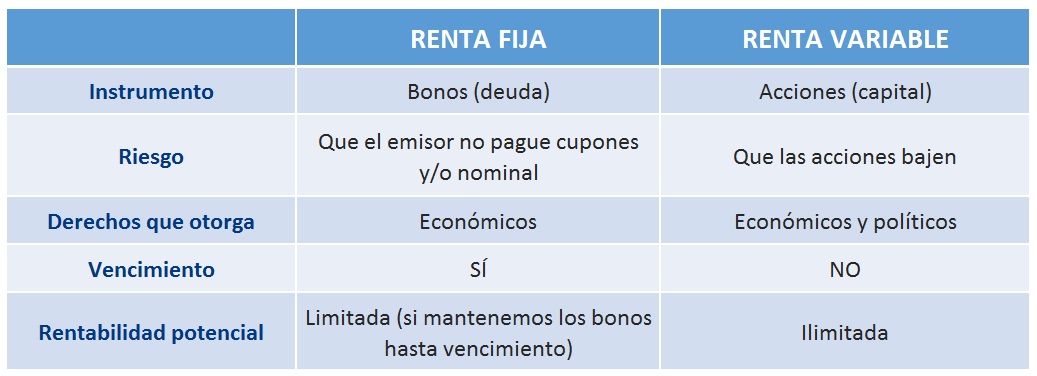

¿Cuáles son las ventajas y los inconvenientes de invertir en renta fija?

Ventajas de invertir en renta fija

Invertir en renta fija presenta diversas ventajas que la convierten en una opción atractiva para muchos inversores:

- Menor riesgo que la renta variable: Los bonos suelen ofrecer un nivel de riesgo menor que las acciones, ya que el emisor está obligado a pagar los intereses y el capital al vencimiento.

- Rendimiento estable y predecible: Los bonos ofrecen un flujo de ingresos constante en forma de cupones, lo que proporciona una fuente de ingresos estable y predecible.

- Diversificación de la cartera: La renta fija puede servir como un contrapeso a la volatilidad de la renta variable, contribuyendo a la diversificación y a la reducción del riesgo general de la cartera.

- Protección contra la inflación: Algunos bonos, como los bonos indexados a la inflación, ofrecen una protección contra la pérdida de valor de los activos debido a la inflación.

Inconvenientes de invertir en renta fija

A pesar de sus ventajas, la inversión en renta fija también presenta algunos inconvenientes que es importante tener en cuenta:

- Rendimiento limitado: El rendimiento de la renta fija suele ser inferior al de la renta variable, especialmente en periodos de crecimiento económico.

- Riesgo de crédito: Existe el riesgo de que el emisor del bono no pueda cumplir con sus obligaciones de pago, lo que podría llevar a una pérdida de capital.

- Riesgo de interés: Si los tipos de interés suben después de haber comprado un bono, el valor de mercado del bono puede disminuir, lo que podría generar pérdidas.

- Falta de liquidez: Algunos bonos pueden ser difíciles de vender rápidamente en el mercado, lo que puede limitar la liquidez de la inversión.

Tipos de inversión en renta fija

El mercado de renta fija ofrece una amplia variedad de opciones de inversión que se adaptan a diferentes perfiles de riesgo y objetivos de inversión:

- Bonos del Tesoro: Emitidos por el gobierno federal, se consideran la inversión más segura en renta fija.

- Bonos corporativos: Emitidos por empresas, ofrecen un rendimiento potencialmente más alto que los bonos del Tesoro, pero con un mayor riesgo de crédito.

- Bonos municipales: Emitidos por gobiernos estatales y locales, suelen estar exentos de impuestos federales, lo que los hace atractivos para los inversores con altos ingresos.

- Bonos de alto rendimiento: Emitidos por empresas con un perfil de crédito más débil, ofrecen un rendimiento potencialmente más alto, pero con un riesgo de crédito significativamente mayor.

Factores a considerar al invertir en renta fija

Al invertir en renta fija, es importante considerar varios factores para tomar decisiones informadas:

- Tolerancia al riesgo: La tolerancia al riesgo del inversor determinará el tipo de bono más adecuado para su cartera.

- Horizonte de inversión: El horizonte de inversión influirá en la duración del bono y en la sensibilidad a los cambios en los tipos de interés.

- Objetivos de inversión: Los objetivos de inversión del inversor, como la generación de ingresos o la protección del capital, influirán en las estrategias de inversión en renta fija.

- Conocimiento del mercado: Es importante tener un conocimiento profundo del mercado de renta fija para tomar decisiones informadas sobre la inversión.

Consejos para invertir en renta fija

Para aprovechar al máximo la inversión en renta fija, es recomendable seguir estos consejos:

- Diversificar la cartera: Invertir en una variedad de bonos con diferentes vencimientos, tipos de emisores y ratings de crédito puede reducir el riesgo.

- Monitorear el mercado: Es importante estar al tanto de las tendencias del mercado de renta fija y de los cambios en los tipos de interés.

- Trabajar con un asesor financiero: Un asesor financiero puede proporcionar orientación personalizada sobre las estrategias de inversión en renta fija que se adapten a las necesidades individuales.

¿Qué pasa con la renta fija si suben los tipos?

¿Qué impacto tienen las subidas de tipos de interés en la renta fija?

Cuando los tipos de interés suben, la renta fija se ve afectada de forma negativa. Esto se debe a que los bonos existentes, emitidos a tipos de interés más bajos, pierden valor en comparación con los nuevos bonos que se emiten con tipos de interés más altos. La rentabilidad de los bonos disminuye, ya que el mercado exige un rendimiento similar al que ofrecen los nuevos bonos con tipos de interés más altos.

¿Cómo afecta a los precios de los bonos?

Los precios de los bonos y los tipos de interés tienen una relación inversa. Cuando los tipos de interés suben, el precio de los bonos existentes disminuye. Esto se debe a que la demanda de bonos existentes baja, ya que los inversores buscan bonos nuevos con tipos de interés más altos. La disminución del precio de los bonos se traduce en una pérdida de capital para los inversores.

¿Qué pasa con la rentabilidad de la inversión?

Las subidas de tipos de interés también pueden afectar la rentabilidad de las inversiones en renta fija. Al disminuir el precio de los bonos, la rentabilidad de la inversión se reduce. Aunque los inversores reciban cupones o intereses, la pérdida de capital al vender el bono a un precio inferior puede compensar o incluso superar los ingresos obtenidos por los intereses. La rentabilidad total de la inversión en renta fija se ve afectada negativamente.

¿Qué estrategias se pueden aplicar ante subidas de tipos?

Ante un escenario de subidas de tipos de interés, los inversores en renta fija pueden optar por diversas estrategias para mitigar el impacto negativo. Entre ellas se encuentran:

- Reducir la duración de la cartera: invertir en bonos con plazos de vencimiento más cortos, lo que reduce la sensibilidad a las variaciones de tipos de interés.

- Aumentar la exposición a bonos con tipos de interés variables: estos bonos ajustan su rendimiento de acuerdo con las variaciones en los tipos de interés, protegiendo al inversor de la pérdida de capital.

- Diversificar la cartera de renta fija: invertir en diferentes tipos de bonos, con distintos plazos de vencimiento, ratings crediticios y sectores, para reducir la exposición a un solo tipo de riesgo.

¿Cuándo pueden las subidas de tipos ser positivas para la renta fija?

Aunque las subidas de tipos de interés suelen tener un impacto negativo en la renta fija, en algunos casos pueden ser positivas. Por ejemplo, si la subida de tipos se debe a una mejora en la economía y a un aumento de la confianza de los inversores, esto puede generar un aumento en la demanda de bonos y un alza en su precio.

¿Cómo se puede perder dinero en renta fija?

Pérdida de Valor por la Inflación

La inflación es uno de los mayores riesgos para las inversiones en renta fija. Cuando los precios suben, el poder adquisitivo del dinero disminuye. Si la inflación es más alta que el rendimiento de las inversiones en renta fija, los inversores pierden dinero en términos reales. Esto se debe a que el capital que reciben al vencimiento de la inversión, no tendrá el mismo valor que cuando se realizó la inversión inicial.

Aumento de las Tasas de Interés

Las tasas de interés son inversamente proporcionales al precio de los bonos. Cuando las tasas de interés suben, el precio de los bonos existentes cae. Esto se debe a que los nuevos bonos emitidos se ofrecen con tasas de interés más altas, lo que hace que los bonos existentes con tasas de interés más bajas sean menos atractivos para los inversores. Esta pérdida de valor se conoce como riesgo de tasa de interés.

Riesgo de Crédito

Las inversiones en renta fija conllevan un riesgo de crédito, ya que existe la posibilidad de que el emisor del bono no pueda cumplir con sus obligaciones de pago. Si el emisor se declara en quiebra o incumple con sus obligaciones, los inversores pueden perder parte o la totalidad de su capital invertido.

Riesgo de Liquidez

El riesgo de liquidez se refiere a la dificultad de vender un bono rápidamente al precio de mercado. Si el mercado de un bono específico es poco líquido, los inversores pueden tener que venderlo a un precio más bajo para poder liquidarlo rápidamente. Este riesgo es más alto para bonos con plazos de vencimiento más largos o para bonos de emisores poco conocidos.

Riesgo Geopolítico

El riesgo geopolítico puede afectar a los mercados de renta fija. Eventos como guerras, conflictos políticos o cambios en las políticas económicas pueden generar incertidumbre en los mercados, lo que puede llevar a la caída de los precios de los bonos. Este riesgo puede ser difícil de predecir y puede afectar a los mercados de renta fija de manera significativa.

Preguntas frecuentes

¿Cuál es la principal desventaja de una inversión de renta fija?

La principal desventaja de una inversión de renta fija es que ofrece un rendimiento limitado en comparación con otras inversiones más riesgosas como las acciones. Esto se debe a que las inversiones de renta fija están diseñadas para ofrecer un flujo de ingresos estable y predecible, lo que significa que su potencial de crecimiento es limitado. Además, la rentabilidad de las inversiones de renta fija está directamente relacionada con las tasas de interés. Si las tasas de interés suben, el valor de los bonos existentes disminuye, lo que puede resultar en pérdidas para los inversores.

¿Qué pasa si las tasas de interés suben después de que yo he invertido en un bono?

Si las tasas de interés suben después de que hayas invertido en un bono, el valor de tu bono disminuirá. Esto se debe a que los nuevos bonos emitidos ofrecerán tasas de interés más altas, lo que hace que los bonos existentes con tasas de interés más bajas sean menos atractivos. Esta situación se conoce como riesgo de tasa de interés y es una de las principales desventajas de las inversiones de renta fija. Sin embargo, es importante recordar que si mantienes el bono hasta su vencimiento, recibirás el pago completo del capital, incluso si las tasas de interés han subido durante ese tiempo.

¿Qué otras desventajas hay en una inversión de renta fija?

Además del riesgo de tasa de interés, las inversiones de renta fija también presentan otros riesgos, como el riesgo de crédito. Este riesgo se refiere a la posibilidad de que el emisor del bono no pueda cumplir con sus obligaciones de pago. También existe el riesgo de inflación, que puede erosionar el poder adquisitivo del capital invertido. Si la inflación es alta, la rentabilidad real de la inversión de renta fija puede ser inferior a lo esperado.

¿Para quién es una inversión de renta fija una mala opción?

Las inversiones de renta fija no son una buena opción para todos. Si eres un inversor a largo plazo que busca un crecimiento potencial, una inversión en renta fija puede no ser la mejor opción. Las inversiones de renta fija también pueden ser inadecuadas para inversores con un alto apetito por el riesgo, ya que ofrecen un rendimiento limitado y son vulnerables a las fluctuaciones de las tasas de interés. Sin embargo, las inversiones de renta fija pueden ser una buena opción para inversores que buscan ingresos regulares o que desean conservar su capital en un entorno de mercado volátil.

Si quieres conocer otros artículos parecidos a ¿Cuál es la desventaja de una inversión de renta fija? puedes visitar la categoría Renta Fija.