¿Qué banco tiene el interés más bajo para una hipoteca?

¿Buscas la hipoteca más asequible con el interés más bajo? En estos tiempos económicos desafiantes, encontrar el banco adecuado es crucial para asegurar términos de préstamo favorables.

El interés juega un papel vital en el costo total de tu hipoteca, por lo que es esencial investigar a fondo para identificar las mejores opciones disponibles.

Este artículo te proporcionará una guía completa sobre los bancos que ofrecen los intereses más bajos, ayudándote a tomar una decisión informada y ahorrar miles de euros en el proceso.

- ¿Qué banco tiene el interés más bajo para una hipoteca?

- ¿Qué banco te da la hipoteca más barata?

- ¿Qué banco te cobra menos intereses por un crédito hipotecario?

- ¿Qué banco ofrece la mejor hipoteca a tipo fijo?

- ¿Qué factores influyen en la mejor hipoteca a tipo fijo?

- ¿Cómo comparar las ofertas de hipotecas a tipo fijo?

- ¿Qué bancos suelen ofrecer mejores condiciones para hipotecas a tipo fijo?

- ¿Qué aspectos a considerar al elegir una hipoteca a tipo fijo?

- ¿Qué hacer antes de solicitar una hipoteca a tipo fijo?

- ¿Qué banco tiene el tipo de interés hipotecario más bajo?

- Preguntas frecuentes

¿Qué banco tiene el interés más bajo para una hipoteca?

Encontrar el banco con el interés más bajo para una hipoteca es un objetivo fundamental para cualquier comprador de vivienda.

La tasa de interés determina cuánto pagará en total por su préstamo, por lo que es crucial encontrar la mejor oferta posible.

1. Factores que influyen en la tasa de interés

La tasa de interés de una hipoteca no está determinada únicamente por el banco. Varios factores influyen en este valor, incluyendo:

- Su puntaje de crédito: Un puntaje de crédito alto (superior a 740) le permitirá obtener tasas de interés más bajas.

- Su historial de pagos: Los bancos buscan prestatarios con un historial de pagos confiable y sin deudas impagas.

- El tipo de préstamo: Los préstamos hipotecarios fijos generalmente tienen tasas de interés más altas que los préstamos de tasa ajustable (ARMs).

- El monto del préstamo: Los préstamos hipotecarios más grandes pueden tener tasas de interés más altas.

- El plazo del préstamo: Los préstamos a más largo plazo pueden tener tasas de interés más altas.

2. Comparar ofertas de diferentes bancos

Una vez que comprenda los factores que influyen en la tasa de interés, es hora de comenzar a comparar ofertas de diferentes bancos.

- Utilice un comparador de hipotecas en línea: Hay muchos sitios web que le permiten comparar ofertas de diferentes bancos con solo ingresar información básica.

- Comuníquese directamente con los bancos: Obtenga una preaprobación hipotecaria de varios bancos para comparar sus ofertas.

- Pregunte por tasas especiales: Algunos bancos ofrecen tasas especiales para ciertos tipos de compradores, como maestros o trabajadores de la salud.

3. Negociar la tasa de interés

No tenga miedo de negociar la tasa de interés con el banco.

- Utilice su puntaje de crédito como herramienta de negociación: Un puntaje de crédito alto le da una posición más sólida para negociar una tasa más baja.

- Compare ofertas de diferentes bancos: Si tiene una oferta mejor de otro banco, úsela como leverage para negociar una tasa más baja con su banco actual.

- Pregunte por descuentos: Algunos bancos ofrecen descuentos en la tasa de interés por ciertos servicios, como abrir una cuenta de cheques o una tarjeta de crédito.

4. Otros costos asociados a la hipoteca

Además de la tasa de interés, también debe considerar otros costos asociados a la hipoteca, como:

- Gastos de cierre: Estos gastos incluyen costos de valoración, inspecciones, seguros y otros servicios necesarios para completar la compra de la vivienda.

- Impuestos inmobiliarios: Deberá pagar impuestos anuales sobre su propiedad.

- Seguros de la propiedad: Estos incluyen seguro contra incendios, inundaciones y otros daños.

5. Tipos de hipotecas

Existen diferentes tipos de hipotecas disponibles, cada una con sus propias características y tasas de interés.

| Tipo de hipoteca | Descripción | Tasa de interés |

|---|---|---|

| Hipoteca de tasa fija | La tasa de interés permanece igual durante todo el plazo del préstamo. | Generalmente más alta que las hipotecas de tasa ajustable. |

| Hipoteca de tasa ajustable (ARM) | La tasa de interés se ajusta periódicamente según un índice de referencia. | Generalmente más baja que las hipotecas de tasa fija, pero puede aumentar en el futuro. |

| Hipoteca FHA | Asegurada por la Administración Federal de Vivienda (FHA). | Generalmente más baja que las hipotecas convencionales, pero requiere un pago inicial más bajo. |

| Hipoteca VA | Disponible para veteranos y miembros del servicio militar. | Generalmente no requiere pago inicial. |

| Hipoteca USDA | Para compradores de vivienda en áreas rurales. | Generalmente ofrece tasas de interés bajas y requisitos de pago inicial más bajos. |

¿Qué banco te da la hipoteca más barata?

Es imposible decir con certeza qué banco ofrece la hipoteca más barata, ya que el precio depende de muchos factores, entre ellos:

- El perfil del solicitante: La solvencia, el historial crediticio, el tipo de empleo y la edad son factores que influyen en la tasa de interés que se ofrece.

- La cantidad del préstamo: A mayor cantidad de dinero solicitado, la tasa de interés puede ser menor.

- El plazo de la hipoteca: Un plazo más largo generalmente implica una tasa de interés más alta.

- El tipo de interés: Puede ser fijo o variable, y la elección de uno u otro puede influir en el precio final.

- Las comisiones y gastos asociados: Los bancos pueden cobrar comisiones por apertura, cancelación, etc., que se suman al coste total de la hipoteca.

¿Cómo encontrar la hipoteca más barata?

Para encontrar la hipoteca más barata, es recomendable:

- Comparar ofertas de varios bancos: Utilizar comparadores online o solicitar ofertas directamente a los bancos.

- Negociar las condiciones: No aceptar la primera oferta, y negociar con el banco para conseguir una tasa de interés más baja.

- Leer detenidamente la letra pequeña: Revisar las condiciones del préstamo para evitar sorpresas desagradables.

- Buscar financiación pública: Algunos organismos públicos ofrecen préstamos hipotecarios con condiciones ventajosas.

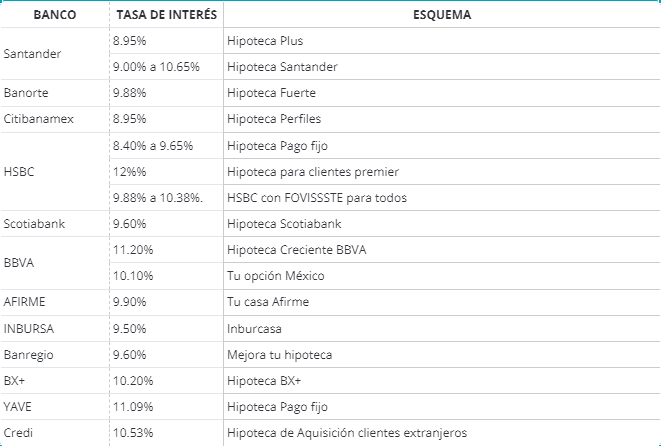

¿Qué bancos suelen ofrecer hipotecas baratas?

No se puede generalizar, ya que las ofertas de cada banco varían constantemente. Sin embargo, algunos bancos conocidos por sus hipotecas baratas son:

- Banco Santander: Ofrece hipotecas fijas y variables con diferentes opciones de financiación.

- BBVA: Ofrece hipotecas con condiciones flexibles y diferentes opciones de seguro.

- CaixaBank: Ofrece hipotecas con diferentes opciones de plazo y tipo de interés.

- ING Direct: Ofrece hipotecas online con un proceso de solicitud simple y transparente.

- Openbank: Ofrece hipotecas con tasas de interés competitivas y diferentes opciones de personalización.

¿Qué ventajas tiene una hipoteca barata?

Una hipoteca barata ofrece varias ventajas:

- Menor coste de financiación: Se paga menos dinero en intereses a lo largo del plazo de la hipoteca.

- Mayor capacidad de pago: Las cuotas mensuales son más bajas, lo que permite destinar más dinero a otros gastos.

- Mayor tranquilidad: Se tiene una menor carga financiera, lo que aporta tranquilidad y estabilidad.

¿Qué riesgos implica una hipoteca barata?

Aunque una hipoteca barata ofrece muchas ventajas, también puede conllevar algunos riesgos:

- Condiciones menos flexibles: Los bancos que ofrecen hipotecas baratas pueden ser más estrictos con los requisitos de solvencia y pueden tener menos opciones de personalización.

- Posibles comisiones y gastos ocultos: Es importante leer detenidamente la letra pequeña del contrato para asegurarse de que no hay comisiones o gastos adicionales.

- Posibilidad de cambios en la tasa de interés: Si la hipoteca es variable, la tasa de interés puede subir en el futuro.

¿Qué banco te cobra menos intereses por un crédito hipotecario?

No puedo decirte con precisión qué banco te cobra menos intereses por un crédito hipotecario. Esto se debe a que las tasas de interés varían en función de varios factores, como:

- Tu perfil de riesgo: Tu historial crediticio, ingresos y patrimonio neto influyen en la tasa de interés que te ofrece el banco.

- El tipo de crédito hipotecario: Las tasas de interés pueden ser diferentes para créditos hipotecarios a plazo fijo, variables o mixtos.

- El plazo del crédito: Los créditos hipotecarios a más largo plazo suelen tener tasas de interés más altas.

- El monto del crédito: Los créditos hipotecarios por montos mayores generalmente tienen tasas de interés más bajas.

- Las condiciones del mercado: Las tasas de interés del mercado influyen en las tasas que ofrecen los bancos.

Cómo comparar tasas de interés

Para encontrar el banco con la tasa de interés más baja, te recomiendo que:

- Utilices un comparador de créditos hipotecarios: Estos sitios web te permiten comparar las tasas de interés de diferentes bancos en tiempo real.

- Contactes a varios bancos: Solicita cotizaciones a diferentes bancos y compara las condiciones de cada uno.

- Negocia la tasa de interés: Una vez que hayas encontrado una tasa de interés que te convenga, negocia con el banco para obtener una tasa aún más baja.

Factores a considerar al elegir un banco

Además de la tasa de interés, hay otros factores a considerar al elegir un banco para tu crédito hipotecario:

- El servicio al cliente: Elige un banco que ofrezca un buen servicio al cliente y que sea fácil de contactar en caso de necesitar ayuda.

- La flexibilidad: Busca un banco que te ofrezca opciones flexibles en cuanto a plazos de pago y amortizaciones.

- Las comisiones: Asegúrate de entender todas las comisiones que el banco cobra por el crédito hipotecario.

- La seguridad: Elige un banco que tenga una buena reputación y que sea seguro para tu dinero.

Consejos para obtener una tasa de interés más baja

Existen algunas cosas que puedes hacer para aumentar tus posibilidades de obtener una tasa de interés más baja:

- Mejora tu historial crediticio: Un buen historial crediticio es fundamental para obtener una tasa de interés baja.

- Aumenta tu puntaje de crédito: Puedes aumentar tu puntaje de crédito pagando tus deudas a tiempo y manteniendo un bajo uso de tu crédito.

- Ahorra para un pago inicial mayor: Un pago inicial más grande te ayudará a obtener una tasa de interés más baja.

- Considera un préstamo FHA: Los préstamos FHA suelen tener tasas de interés más bajas que los préstamos convencionales.

- Negocia la tasa de interés: No tengas miedo de negociar la tasa de interés con el banco.

Preguntas para hacer al banco

¿Cuál es la tasa de interés actual para un crédito hipotecario como el que necesito?

¿Qué tipo de crédito hipotecario me ofrecen?

¿Cuáles son los costos y comisiones asociados con el crédito hipotecario?

¿Qué requisitos de elegibilidad debo cumplir?

¿Qué sucede si no puedo hacer un pago?

¿Qué banco ofrece la mejor hipoteca a tipo fijo?

¿Qué factores influyen en la mejor hipoteca a tipo fijo?

Determinar qué banco ofrece la mejor hipoteca a tipo fijo es complejo, ya que depende de varios factores individuales. No existe un "mejor" banco universal, sino que la elección ideal varía según tu situación personal y necesidades. Algunos aspectos a considerar son:

- Cantidad del préstamo: El monto que necesitas pedir influye en las condiciones que te ofrecen los bancos. Generalmente, préstamos mayores suelen tener mejores tasas.

- Perfil financiero: Tu historial crediticio, ingresos y estabilidad laboral son factores determinantes para acceder a una hipoteca y obtener mejores condiciones.

- Plazo de la hipoteca: A mayor plazo, generalmente la tasa de interés será más alta.

- Amortización anticipada: Algunos bancos te permiten amortizar tu hipoteca antes de tiempo sin penalizaciones, lo que puede ser muy beneficioso.

- Gastos adicionales: Es importante considerar los gastos asociados a la hipoteca como la tasación, los gastos de notaría, etc., ya que pueden variar entre bancos.

¿Cómo comparar las ofertas de hipotecas a tipo fijo?

Para encontrar la mejor opción, es fundamental comparar las ofertas de diferentes bancos. Puedes utilizar comparadores online o acudir directamente a las entidades financieras. Es importante prestar atención a:

- Tasa de interés: Compara las tasas de interés fijas de cada banco, incluyendo el TIN (Tasa de Interés Nominal) y el TAE (Tasa Anual Equivalente).

- Comisiones: Ten en cuenta las comisiones por apertura, cancelación, amortización anticipada, etc., ya que pueden aumentar el coste total de la hipoteca.

- Flexibilidad: Investiga sobre la posibilidad de modificar el plazo, realizar amortizaciones anticipadas y otros aspectos que puedan ajustarse a tus necesidades.

- Atención al cliente: La calidad del servicio al cliente es importante, especialmente en un producto financiero como una hipoteca.

¿Qué bancos suelen ofrecer mejores condiciones para hipotecas a tipo fijo?

Es difícil proporcionar una lista definitiva de bancos con mejores condiciones, ya que las ofertas varían constantemente. Sin embargo, algunos bancos que suelen destacar por sus hipotecas a tipo fijo son:

- Banco Santander: Ofrecen hipotecas a tipo fijo con diferentes opciones de plazo y amortización.

- BBVA: Tienen programas de hipotecas a tipo fijo con condiciones atractivas y diferentes opciones de personalización.

- CaixaBank: Cuentan con una amplia gama de productos hipotecarios, incluyendo opciones a tipo fijo con distintas ventajas.

- ING Direct: Destaca por sus hipotecas online con un proceso de solicitud sencillo y transparente.

¿Qué aspectos a considerar al elegir una hipoteca a tipo fijo?

Además de las condiciones ofrecidas por los bancos, es importante considerar otros aspectos:

- Tu situación personal y financiera: Analiza tu capacidad de pago, tus ingresos, gastos y ahorros para determinar la cantidad que puedes destinar a la hipoteca.

- Tu perfil de riesgo: Si prefieres la seguridad de una tasa fija, asegúrate de elegir una hipoteca que se ajuste a tu nivel de tolerancia al riesgo.

- Tus necesidades a largo plazo: Considera si tus necesidades de vivienda pueden cambiar a largo plazo. Una hipoteca a tipo fijo puede ser una buena opción si buscas estabilidad y previsión.

¿Qué hacer antes de solicitar una hipoteca a tipo fijo?

Antes de solicitar una hipoteca a tipo fijo, es recomendable:

- Preparar un presupuesto detallado: Evalúa tus ingresos y gastos para saber cuánto puedes destinar al pago de la hipoteca.

- Revisar tu historial crediticio: Es importante tener un buen historial crediticio para acceder a mejores condiciones.

- Comparar las ofertas de diferentes bancos: Utiliza comparadores online o visita las entidades financieras para obtener información sobre las opciones disponibles.

- Asesorarte con un experto financiero: Un asesor financiero te puede ayudar a encontrar la hipoteca que mejor se adapta a tu situación y a entender las condiciones de cada producto.

¿Qué banco tiene el tipo de interés hipotecario más bajo?

¿Cómo encontrar el tipo de interés hipotecario más bajo?

Determinar qué banco ofrece el tipo de interés hipotecario más bajo es un proceso complejo que depende de diversos factores. No existe un banco único que siempre ofrezca las mejores condiciones para todos. Para encontrar las opciones más atractivas, es fundamental:

- Comparar ofertas de varios bancos: No te limites a un solo banco. Solicita presupuestos de diferentes entidades financieras para analizar las condiciones y los tipos de interés que ofrecen.

- Considerar tu perfil financiero: Los bancos evalúan la solvencia de los solicitantes para determinar el tipo de interés que les ofrecen. Un buen historial crediticio y una alta puntuación en tu informe de crédito te ayudarán a obtener mejores condiciones.

- Analizar el tipo de hipoteca: Existen diferentes tipos de hipotecas (fijas, variables, mixtas) con características y condiciones distintas. Elige la que mejor se adapte a tus necesidades y capacidad de pago.

- Negociar con el banco: No dudes en negociar las condiciones de la hipoteca, incluyendo el tipo de interés. Puedes presentar ofertas de otros bancos para conseguir una propuesta más atractiva.

- Utilizar herramientas online: Existen plataformas y comparadores online que te permiten analizar las ofertas de diferentes bancos y obtener información sobre las mejores condiciones del mercado.

¿Qué factores influyen en el tipo de interés hipotecario?

El tipo de interés de una hipoteca se determina en función de diversos factores, incluyendo:

- El tipo de interés base: El Euribor, el MIBOR o el TAE son los tipos de interés de referencia que utilizan los bancos para determinar el tipo de interés de las hipotecas.

- El perfil del solicitante: La solvencia del solicitante, su historial crediticio, ingresos y gastos, y su capacidad de pago influyen en el tipo de interés que se le ofrece.

- El tipo de hipoteca: Las hipotecas fijas, variables o mixtas tienen diferentes riesgos y condiciones que impactan en el tipo de interés.

- El plazo de la hipoteca: Cuanto más largo sea el plazo de la hipoteca, menor será el pago mensual, pero el tipo de interés podría ser más alto.

- El importe financiado: La cantidad que se solicita para la hipoteca también puede afectar al tipo de interés.

- La competencia bancaria: La competencia entre los bancos en un determinado mercado también puede influir en los tipos de interés.

¿Cómo puedo encontrar el tipo de interés más bajo para mi hipoteca?

Para encontrar el tipo de interés más bajo para tu hipoteca, te recomendamos seguir estos pasos:

- Investiga: Compara las ofertas de diferentes bancos y analiza las condiciones de las hipotecas que ofrecen.

- Revisa tu perfil financiero: Asegúrate de tener un buen historial crediticio y un buen nivel de ingresos para obtener mejores condiciones.

- Negocia: No tengas miedo de negociar con el banco. Puedes presentar ofertas de otros bancos para conseguir una propuesta más atractiva.

- Utiliza herramientas online: Puedes usar comparadores de hipotecas online para analizar las ofertas de diferentes bancos y encontrar las mejores condiciones.

¿Cuándo es el mejor momento para solicitar una hipoteca?

El mejor momento para solicitar una hipoteca depende de varios factores, como:

- El mercado hipotecario: Los tipos de interés pueden variar significativamente en función de las condiciones del mercado.

- Tu situación personal: Si estás buscando comprar una vivienda, considera el plazo de la hipoteca, tu capacidad de pago y tus necesidades financieras.

- Las condiciones del banco: Los bancos suelen ofrecer diferentes promociones y condiciones especiales en determinados momentos del año.

¿Qué alternativas a las hipotecas tradicionales existen?

Existen diferentes alternativas a las hipotecas tradicionales, como:

- Hipotecas fijas: Ofrecen un tipo de interés fijo durante toda la vida del préstamo, lo que proporciona seguridad y estabilidad en las cuotas mensuales.

- Hipotecas variables: El tipo de interés de estas hipotecas se ajusta periódicamente en función del mercado, lo que puede hacer que las cuotas mensuales varíen.

- Hipotecas mixtas: Combinan las ventajas de las hipotecas fijas y variables, ofreciendo un tipo de interés fijo durante un período inicial y variable posteriormente.

- Hipotecas con interés cero: Durante un período determinado, el banco no cobra intereses por el préstamo, lo que puede resultar atractivo para algunas personas.

- Préstamos personales: Si necesitas financiación para comprar una vivienda, también puedes considerar la posibilidad de solicitar un préstamo personal.

Preguntas frecuentes

¿Cómo puedo encontrar el banco con el interés más bajo para una hipoteca?

Para encontrar el banco con el interés más bajo para una hipoteca, puedes seguir estos pasos:

1. Compara las tasas de interés de diferentes bancos. Puedes hacerlo online, visitando las páginas web de los bancos o utilizando herramientas de comparación de hipotecas.

2. Considera las tarifas y comisiones que se aplican a cada hipoteca. Asegúrate de comparar las tasas de interés y las tarifas para obtener una visión completa de los costos de cada préstamo.

3. Revisa los términos y condiciones de la hipoteca. Presta atención al plazo del préstamo, las opciones de pago y las posibles penalizaciones por pago anticipado.

4. Habla con un asesor hipotecario para obtener consejos personalizados. Un asesor hipotecario puede ayudarte a navegar por el proceso de solicitud de hipoteca y te ayudará a encontrar la mejor opción para tus necesidades.

¿Qué factores afectan la tasa de interés de una hipoteca?

La tasa de interés de una hipoteca puede variar según varios factores, incluyendo:

Tu puntaje de crédito: Un puntaje de crédito alto te permite obtener tasas de interés más bajas.

El monto de tu préstamo: Un préstamo más grande generalmente significa una tasa de interés más alta.

El plazo de tu préstamo: Un plazo más largo generalmente significa una tasa de interés más baja, pero también pagas más intereses a largo plazo.

El tipo de hipoteca: Existen diferentes tipos de hipotecas, cada una con su propia tasa de interés.

Las tasas de interés del mercado: Las tasas de interés del mercado fluctuán constantemente.

¿Cuándo es el mejor momento para solicitar una hipoteca?

No existe un momento perfecto para solicitar una hipoteca, pero es importante considerar algunos factores clave:

Las tasas de interés del mercado: Si las tasas de interés son bajas, puede ser un buen momento para solicitar una hipoteca.

Tu situación financiera: Asegúrate de tener una buena situación financiera antes de solicitar una hipoteca.

Tu plan a largo plazo: Es importante considerar cómo la hipoteca encaja en tus planes financieros a largo plazo.

¿Qué debo hacer si no califico para la tasa de interés más baja?

Si no calificas para la tasa de interés más baja, existen algunas opciones que puedes considerar:

Mejora tu puntaje de crédito: Cuanto mejor sea tu puntaje de crédito, más baja será la tasa de interés que puedes obtener.

Busca un préstamo con un plazo más largo: Un plazo más largo generalmente significa una tasa de interés más baja, pero también pagas más intereses a largo plazo.

Paga un pago inicial más alto: Un pago inicial más alto puede ayudarte a obtener una tasa de interés más baja.

Busca un co-prestatario: Un co-prestatario con un buen puntaje de crédito puede ayudarte a obtener una tasa de interés más baja.

Considera un programa de hipoteca para compradores de primera vivienda: Algunos programas de hipoteca para compradores de primera vivienda ofrecen tasas de interés más bajas.

Si quieres conocer otros artículos parecidos a ¿Qué banco tiene el interés más bajo para una hipoteca? puedes visitar la categoría Crédito hipotecario.