¿Por qué invertir en renta fija?

En el panorama financiero actual, la búsqueda de inversiones estables y rentables se ha vuelto crucial. Una opción que ha ganado terreno en los últimos tiempos es la renta fija.

Pero ¿por qué debería considerar invertir en renta fija? Este artículo profundizará en las razones convincentes que hacen de la renta fija una opción atractiva, explorando sus ventajas, riesgos y consideraciones clave.

¿Por qué invertir en renta fija?

1. Estabilidad y seguridad

Invertir en renta fija se considera generalmente una estrategia más conservadora que las inversiones en renta variable, ya que ofrece un nivel de riesgo menor.

Los bonos (el instrumento financiero más común de la renta fija) suelen estar respaldados por el crédito del emisor, lo que significa que existe un mayor grado de seguridad en cuanto al pago de los intereses y el capital invertido.

| Ventajas | Desventajas |

|---|---|

| Menor riesgo de pérdida de capital | Rendimientos generalmente más bajos |

| Flujo de ingresos predecible | Sensibilidad a la inflación |

| Diversificación de la cartera | Riesgo de crédito del emisor |

2. Flujo de ingresos predecible

Las inversiones en renta fija proporcionan a los inversores un flujo de ingresos regular en forma de intereses.

Estos intereses se pagan periódicamente y suelen ser fijos durante la vida del bono, ofreciendo una predictibilidad en los ingresos que puede ser atractiva para muchos inversores.

| Ventajas | Desventajas |

|---|---|

| Ingresos regulares y predecibles | Rendimientos generalmente más bajos |

| Ideal para planificación financiera a largo plazo | Sensibilidad a la inflación |

| Complemento a otras inversiones de mayor riesgo | Riesgo de crédito del emisor |

3. Conservación de capital

La renta fija es una opción atractiva para los inversores que buscan conservar su capital y reducir el riesgo de pérdida.

Debido a la menor volatilidad de los bonos, existe una menor probabilidad de sufrir fuertes caídas en el valor de la inversión en comparación con otros activos más arriesgados.

| Ventajas | Desventajas |

|---|---|

| Menor riesgo de pérdida de capital | Rendimientos generalmente más bajos |

| Ideal para inversores conservadores | Sensibilidad a la inflación |

| Complemento a inversiones de crecimiento | Riesgo de crédito del emisor |

4. Diversificación de la cartera

La renta fija puede desempeñar un papel importante en la diversificación de la cartera de inversiones.

Al combinar inversiones en renta fija con otros activos, como acciones o bienes raíces, los inversores pueden reducir el riesgo general de la cartera y mejorar su rendimiento a largo plazo.

| Ventajas | Desventajas |

|---|---|

| Reducción del riesgo general de la cartera | Rendimientos generalmente más bajos |

| Mejora del rendimiento a largo plazo | Sensibilidad a la inflación |

| Aumenta la estabilidad de la cartera | Riesgo de crédito del emisor |

5. Opciones para diferentes perfiles de riesgo

La renta fija ofrece una amplia variedad de opciones para diferentes perfiles de riesgo.

Desde bonos de bajo riesgo con bajo rendimiento, hasta bonos de alto riesgo con mayor potencial de retorno, los inversores pueden elegir la opción que mejor se adapte a sus necesidades y tolerancias al riesgo.

| Ventajas | Desventajas |

|---|---|

| Opción de inversión adaptable a distintos perfiles de riesgo | Necesidad de investigación y análisis para elegir el bono adecuado |

| Diversificación de la cartera | Sensibilidad a la inflación |

| Mayor control sobre el riesgo de la inversión | Riesgo de crédito del emisor |

¿Por qué invertir en valores de renta fija?

Ingresos Fijos y Predictibilidad

Los valores de renta fija, también conocidos como bonos, ofrecen un flujo constante de ingresos a través de los pagos de intereses, llamados cupones.

Esta característica es atractiva para inversores que buscan estabilidad y predictibilidad en sus ingresos, a diferencia de las acciones que pueden experimentar fluctuaciones significativas en sus dividendos.

Los inversores pueden confiar en que recibirán pagos periódicos de interés en fechas específicas, lo que les ayuda a planificar sus finanzas.

Conservación de Capital y Reducción de Riesgos

En comparación con las acciones, los valores de renta fija generalmente se consideran menos riesgosos. Esto se debe a que ofrecen una mayor seguridad en cuanto a la devolución de capital al vencimiento del bono.

Mientras que las acciones pueden perder valor significativamente, los bonos tienden a tener un valor más estable, lo que los convierte en una opción atractiva para inversores que buscan conservar su capital y reducir el riesgo general de su cartera.

Diversificación de la Cartera

Incorporar valores de renta fija a una cartera de inversiones ayuda a diversificar la exposición a diferentes activos.

La diversificación reduce el riesgo general al distribuir las inversiones en activos con diferentes niveles de riesgo y rendimiento.

Al invertir en bonos junto con acciones, se puede crear una cartera más equilibrada y resistente a las fluctuaciones del mercado.

Protección contra la Inflación

Aunque los bonos no son la mejor inversión para combatir la inflación, algunos tipos de bonos pueden ofrecer cierto nivel de protección.

Los bonos indexados a la inflación (TIPS) ajustan sus pagos de interés en función de la inflación, lo que ayuda a preservar el poder adquisitivo de la inversión.

Estos bonos son especialmente útiles para inversores preocupados por la erosión del valor de sus activos debido a la inflación.

Acceso a Mercados Globales

Los valores de renta fija no se limitan a un solo mercado. Los inversores tienen acceso a una amplia gama de bonos emitidos por gobiernos, empresas y organizaciones internacionales en todo el mundo.

Esto permite diversificar aún más las inversiones y aprovechar oportunidades en mercados globales con diferentes condiciones económicas y de riesgo.

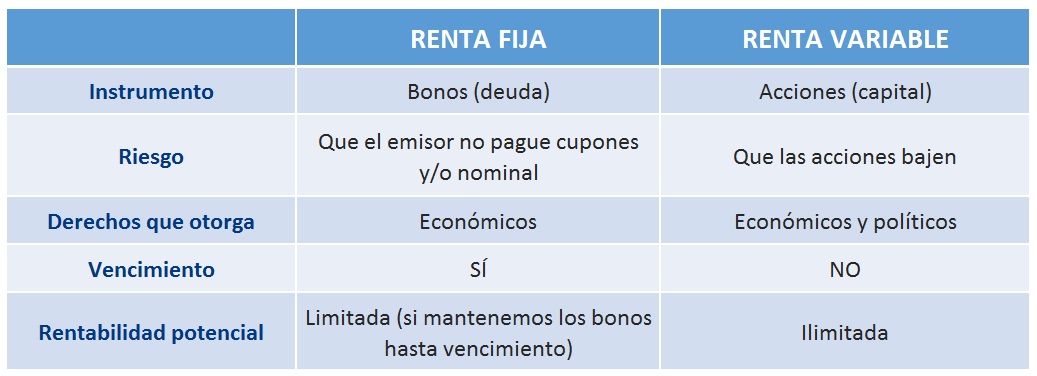

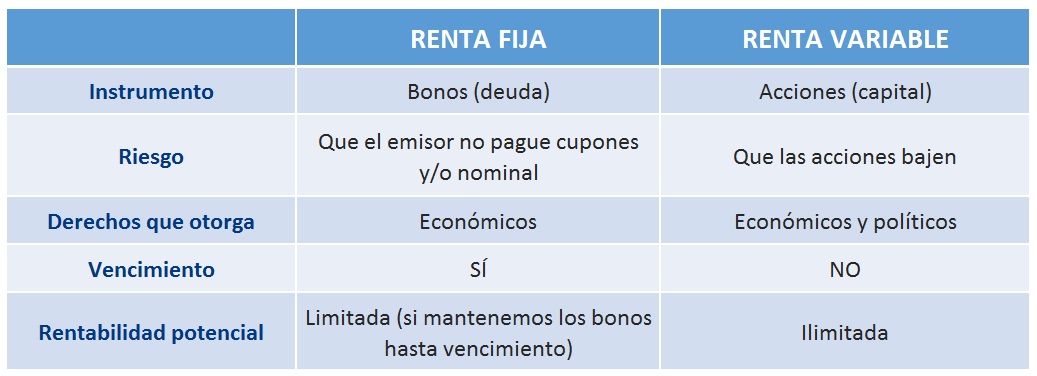

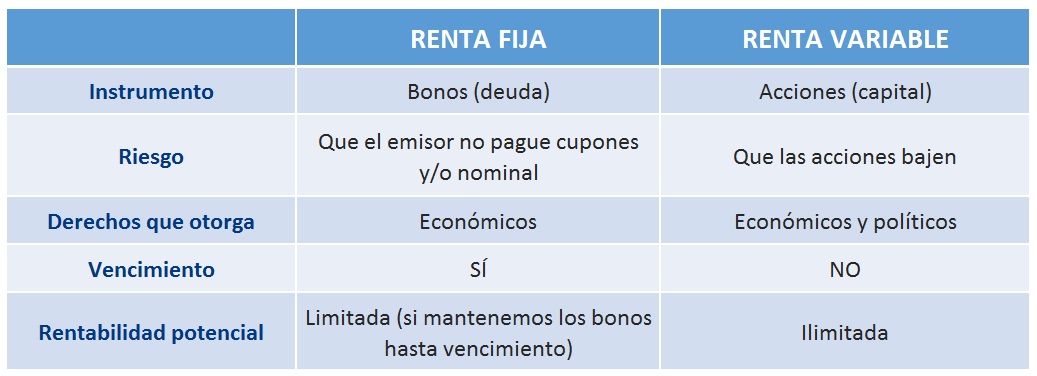

¿Qué es mejor, invertir en renta fija o variable?

No existe una respuesta única a la pregunta de qué es mejor, invertir en renta fija o variable. La mejor opción depende de una serie de factores individuales, incluyendo tu perfil de riesgo, horizonte de inversión y objetivos financieros.

Renta Fija

La renta fija se considera una inversión más conservadora que la renta variable. Los inversores en renta fija buscan obtener un rendimiento estable y predecible, generalmente en forma de intereses periódicos.

Los instrumentos de renta fija incluyen bonos, obligaciones y otros títulos de deuda.

- Menor riesgo: Generalmente, la renta fija es menos volátil que la renta variable, lo que significa que los inversores pueden esperar menos fluctuaciones en el valor de su inversión.

- Rendimiento estable: Los inversores en renta fija suelen recibir pagos regulares de intereses, lo que les proporciona un flujo de ingresos constante.

- Buena para inversiones a corto plazo: La renta fija puede ser una buena opción para aquellos que buscan una inversión a corto plazo con bajo riesgo.

Renta Variable

La renta variable se considera una inversión más arriesgada que la renta fija, pero también tiene el potencial de ofrecer mayores rendimientos.

Los inversores en renta variable buscan obtener ganancias a través del crecimiento del valor de las acciones. Los instrumentos de renta variable incluyen acciones, fondos de inversión en acciones y otros activos de capital.

- Mayor potencial de rendimiento: La renta variable tiene el potencial de ofrecer mayores rendimientos que la renta fija, pero también conlleva un mayor riesgo.

- Buena para inversiones a largo plazo: La renta variable se considera una buena opción para aquellos que buscan una inversión a largo plazo y que están dispuestos a asumir más riesgo.

- Volatilidad: La renta variable es mucho más volátil que la renta fija, lo que significa que el valor de las inversiones puede fluctuar considerablemente en el corto plazo.

Consideraciones Adicionales

Además de tu perfil de riesgo y horizonte de inversión, existen otras consideraciones importantes al decidir entre renta fija y variable:

- Tus objetivos financieros: ¿Estás ahorrando para la jubilación, para la educación de tus hijos o para una compra de vivienda? Tu objetivo financiero determinará tu horizonte de inversión y tu tolerancia al riesgo.

- Las tasas de interés: Las tasas de interés pueden afectar el rendimiento de las inversiones en renta fija. Cuando las tasas de interés aumentan, el valor de los bonos existentes disminuye.

- La inflación: La inflación puede erosionar el poder adquisitivo de tus inversiones. La renta variable suele tener un mejor rendimiento en períodos de alta inflación.

Diversificación

Una estrategia común para gestionar el riesgo es diversificar tus inversiones. Esto significa invertir en una variedad de activos, incluyendo renta fija y variable.

La diversificación puede ayudar a reducir el riesgo general de tu cartera de inversión y aumentar tu potencial de rendimiento.

¿Qué riesgos tiene un fondo de renta fija?

Riesgo de tipo de interés

Los fondos de renta fija son sensibles a las fluctuaciones en las tasas de interés. Cuando las tasas de interés suben, el valor de los bonos existentes cae, ya que se vuelven menos atractivos en comparación con los nuevos bonos que ofrecen tasas más altas.

Este riesgo puede ser particularmente significativo para los fondos que invierten en bonos de largo plazo, ya que su precio es más sensible a los cambios en las tasas de interés.

- Los bonos de mayor duración son más sensibles a las variaciones en las tasas de interés.

- Las subidas de tipos de interés hacen que los bonos existentes se devalúen, ya que se vuelven menos atractivos frente a los nuevos bonos con mejores tipos.

- Las estrategias de inversión que buscan beneficiarse del aumento de los tipos de interés pueden reducir el riesgo de tipo de interés.

Riesgo de crédito

Este riesgo surge de la posibilidad de que el emisor de un bono no pueda pagar sus obligaciones de interés y capital.

La calidad crediticia del emisor se mide por agencias de calificación crediticia como Moody's y Standard & Poor's. Los fondos de renta fija que invierten en bonos con calificaciones de crédito más bajas tienen un mayor riesgo de crédito.

- El riesgo de crédito depende de la solvencia del emisor del bono.

- Los bonos con una calificación crediticia más baja son más propensos a la insolvencia.

- La diversificación de la cartera puede mitigar el riesgo de crédito.

Riesgo de inflación

La inflación puede erosionar el poder adquisitivo de los rendimientos de los bonos. Si la inflación aumenta, el valor real de los pagos de interés y el principal del bono se reduce.

Los fondos de renta fija que invierten en bonos a corto plazo tienen un menor riesgo de inflación que los fondos que invierten en bonos a largo plazo.

- La inflación reduce el valor real de los rendimientos de los bonos.

- Los bonos indexados a la inflación ofrecen protección contra este riesgo.

- Las inversiones en activos reales como el oro pueden mitigar el riesgo de inflación.

Riesgo de liquidez

Este riesgo surge de la posibilidad de que un fondo de renta fija no pueda vender rápidamente sus inversiones a un precio justo.

Esto puede ocurrir si el mercado para un bono particular es delgado o si hay mucha demanda de ventas de bonos. El riesgo de liquidez puede ser particularmente importante durante períodos de estrés en el mercado.

- El riesgo de liquidez surge cuando es difícil vender un activo a un precio justo.

- Los mercados delgados o con alta demanda de ventas pueden aumentar este riesgo.

- Los fondos de renta fija con una mayor liquidez son más atractivos durante los períodos de estrés en el mercado.

Riesgo de reinversión

Este riesgo surge de la posibilidad de que un fondo de renta fija no pueda reinvertir los flujos de efectivo de los bonos a una tasa de interés tan alta como la tasa inicial.

Esto puede ocurrir si las tasas de interés bajan. El riesgo de reinversión es mayor para los fondos que invierten en bonos a corto plazo.

- El riesgo de reinversión se produce cuando las tasas de interés caen, lo que obliga al fondo a reinvertir los flujos de efectivo a tasas más bajas.

- Los bonos a corto plazo son más susceptibles al riesgo de reinversión.

- La estrategia de inversión del fondo puede influir en la exposición al riesgo de reinversión.

¿Cuál es la desventaja de una inversión de renta fija?

Riesgo de Tasa de Interés

Una de las principales desventajas de las inversiones de renta fija es el riesgo de tasa de interés. Cuando las tasas de interés aumentan, el valor de los bonos existentes disminuye.

Esto se debe a que los inversores pueden obtener un mejor rendimiento con nuevos bonos que se emiten a tasas de interés más altas.

Por lo tanto, si necesitas liquidar tus bonos antes de su vencimiento, podrías perder dinero si las tasas de interés han aumentado desde que los compraste.

Riesgo de Crédito

Los bonos emitidos por empresas o gobiernos también conllevan un riesgo de crédito. Esto significa que existe la posibilidad de que el emisor del bono no pueda pagar los intereses o el principal a su vencimiento.

El riesgo de crédito está relacionado con la solvencia del emisor, es decir, su capacidad para cumplir con sus obligaciones financieras.

Cuanto más arriesgado es el emisor, mayor será el rendimiento que ofrece el bono. Sin embargo, también hay un mayor riesgo de que el emisor incumpla.

Riesgo de Inflación

Las inversiones de renta fija suelen ser sensibles a la inflación. Si la inflación es alta, el valor real del pago de intereses y el principal del bono se reduce. Esto se debe a que la inflación disminuye el poder adquisitivo del dinero.

Los bonos con un rendimiento fijo no ofrecen protección contra la inflación, mientras que otros instrumentos financieros, como las acciones, pueden proporcionar una mayor protección contra la inflación.

Liquidez

Algunos bonos pueden ser difíciles de vender rápidamente, especialmente si se trata de bonos no estándar o poco negociados. La liquidez se refiere a la facilidad con la que se puede vender un activo en el mercado sin afectar su precio.

Cuanto mayor sea la liquidez de un bono, más fácil será venderlo rápidamente sin perder dinero. Los bonos con una baja liquidez pueden ser más difíciles de vender, lo que podría resultar en una pérdida financiera.

Duración

La duración de un bono mide la sensibilidad de su precio a las variaciones en las tasas de interés. Un bono con una duración más larga es más sensible a las variaciones en las tasas de interés que un bono con una duración más corta.

Esto significa que si las tasas de interés aumentan, el valor de un bono con una duración más larga disminuirá más que el valor de un bono con una duración más corta.

- Mayor riesgo de pérdida de capital: La duración más alta significa una mayor sensibilidad a las variaciones de las tasas de interés, lo que implica un mayor riesgo de pérdida de capital si las tasas suben.

- Potencialmente más volátil: Los bonos con una duración más larga tienden a ser más volátiles que los bonos con una duración más corta, lo que puede hacer que sean menos atractivos para los inversores que buscan un rendimiento estable.

- Necesidad de mayor horizonte de inversión: Los inversores que buscan comprar bonos con una duración más larga necesitan tener un horizonte de inversión más largo para poder amortiguar las posibles fluctuaciones en las tasas de interés.

Preguntas frecuentes

¿Qué es la renta fija y por qué se llama así?

La renta fija es una categoría de inversión que se caracteriza por ofrecer un flujo de pagos predefinidos y periódicos a los inversores.

Se denomina "fija" porque la tasa de interés o rendimiento que se obtendrá se establece de antemano en el momento de la inversión.

Esto significa que el inversionista sabe con certeza cuánto dinero recibirá por sus inversiones, ya sea en forma de intereses regulares o de un pago único al vencimiento del plazo de inversión.

¿Cuáles son los beneficios de invertir en renta fija?

Invertir en renta fija ofrece diversos beneficios, entre los que se destacan:

- Mayor estabilidad: Los instrumentos de renta fija suelen ser menos volátiles que las acciones, lo que los convierte en una opción más estable para las personas que buscan preservar su capital.

- Flujo de ingresos predecible: La renta fija proporciona un flujo de ingresos regular y predecible, lo que es particularmente atractivo para los inversores que buscan generar ingresos adicionales o complementar sus ingresos actuales.

- Diversificación de la cartera: Incluir renta fija en una cartera de inversión diversificada ayuda a reducir el riesgo general y a equilibrar el rendimiento de las inversiones más volátiles como las acciones.

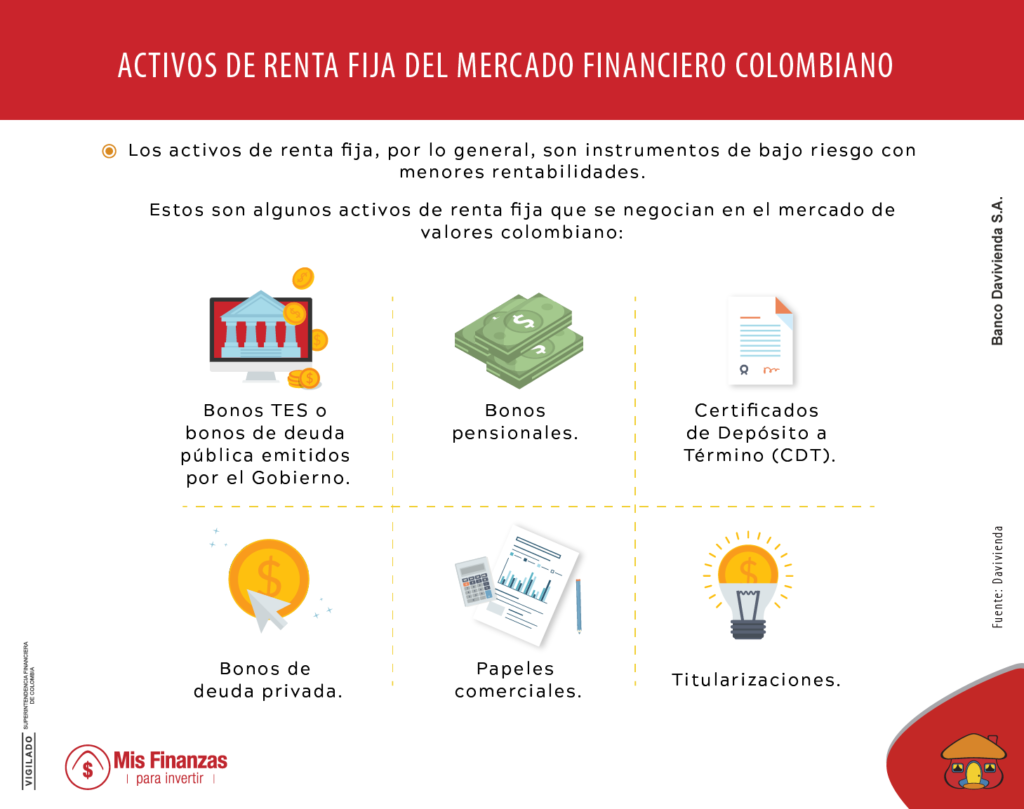

¿Qué tipos de instrumentos de renta fija existen?

Existen diversos tipos de instrumentos de renta fija, cada uno con características y riesgos específicos. Algunos ejemplos comunes incluyen:

- Bonos gubernamentales: Emitidos por gobiernos nacionales o locales, son considerados de bajo riesgo.

- Bonos corporativos: Emitidos por empresas privadas para financiar sus operaciones, conllevan un mayor riesgo que los bonos gubernamentales.

- Certificados de depósito (CDs): Emitidos por bancos, ofrecen una tasa de interés fija durante un plazo determinado.

- Obligaciones: Emitidos por gobiernos o empresas, ofrecen un flujo de pagos periódicos de intereses y un pago único al vencimiento.

¿Cómo puedo invertir en renta fija?

Existen diversas formas de invertir en renta fija, dependiendo de su perfil de riesgo y objetivos de inversión. Algunas opciones comunes incluyen:

- Comprar bonos directamente: Esto puede ser una opción para inversores con un conocimiento profundo del mercado de bonos.

- Invertir en fondos mutuos de renta fija: Estos fondos diversifican la inversión en una variedad de instrumentos de renta fija, lo que reduce el riesgo.

- Utilizar plataformas de inversión online: Algunas plataformas online ofrecen la posibilidad de invertir en renta fija de forma fácil y rápida.

Si quieres conocer otros artículos parecidos a ¿Por qué invertir en renta fija? puedes visitar la categoría Renta Fija.