¿Cuáles son las acciones más recomendadas para la jubilación?

A medida que nos acercamos a la edad dorada de la jubilación, surge una pregunta crucial: ¿cómo aseguramos un futuro financiero estable durante esta nueva etapa de la vida? En este artículo, nos adentraremos en el mundo de las acciones y analizaremos cuáles son las más recomendadas para la jubilación.

¿Cuáles son las acciones más recomendadas para la jubilación?

Planificar con anticipación: la clave del éxito

Es fundamental comenzar a planificar la jubilación desde una edad temprana para disfrutar de una vida plena y sin preocupaciones financieras. Una planeación adecuada te permite tener más tiempo para construir un fondo sólido y tomar decisiones estratégicas.

Ahorro constante: la base de la tranquilidad

Una de las acciones más importantes para la jubilación es el ahorro constante y sistemático. Es crucial destinar un porcentaje de tus ingresos a un fondo de jubilación.

| Estrategia de ahorro | Descripción |

|---|---|

| Ahorro automático | Configurar un porcentaje fijo de tus ingresos que se destine a un fondo de jubilación de manera automática, sin que tengas que realizar un esfuerzo consciente cada mes. |

| Ahorro de emergencia | Contar con un fondo de emergencia para imprevistos que puedan surgir, como gastos médicos o reparaciones en el hogar. |

| Ahorro para inversiones | Destinar una parte de tus ahorros a inversiones que te permitan obtener rendimientos a largo plazo. |

Diversificar inversiones: reducir riesgos

Para disminuir el riesgo en tus inversiones, es esencial diversificar tu portafolio. Esto significa invertir en distintos tipos de activos, como acciones, bonos, bienes raíces y fondos de inversión.

| Tipo de activo | Descripción |

|---|---|

| Acciones | Representan una parte de la propiedad de una empresa y pueden proporcionar un alto rendimiento a largo plazo. |

| Bonos | Préstamos a empresas o gobiernos que te generan intereses periódicos. Son menos riesgosos que las acciones. |

| Bienes raíces | Inversiones en propiedades que pueden generar ingresos por alquiler o apreciar su valor con el tiempo. |

| Fondos de inversión | Permiten invertir en una cartera diversificada de activos a través de un solo vehículo de inversión. |

Gestionar gastos y deudas: maximizar el ahorro

Controlar tus gastos y reducir las deudas innecesarias te permite liberar recursos para ahorrar más para tu jubilación.

| Consejos para gestionar gastos | Descripción |

|---|---|

| Presupuesto | Elaborar un presupuesto mensual para controlar tus ingresos y gastos. |

| Reducir gastos innecesarios | Identificar gastos que puedes eliminar o reducir, como suscripciones a servicios que no utilizas o compras impulsivas. |

| Pagar deudas | Priorizar el pago de deudas de alto interés para liberar recursos para el ahorro. |

Estar informado y prepararse: aclarar el futuro

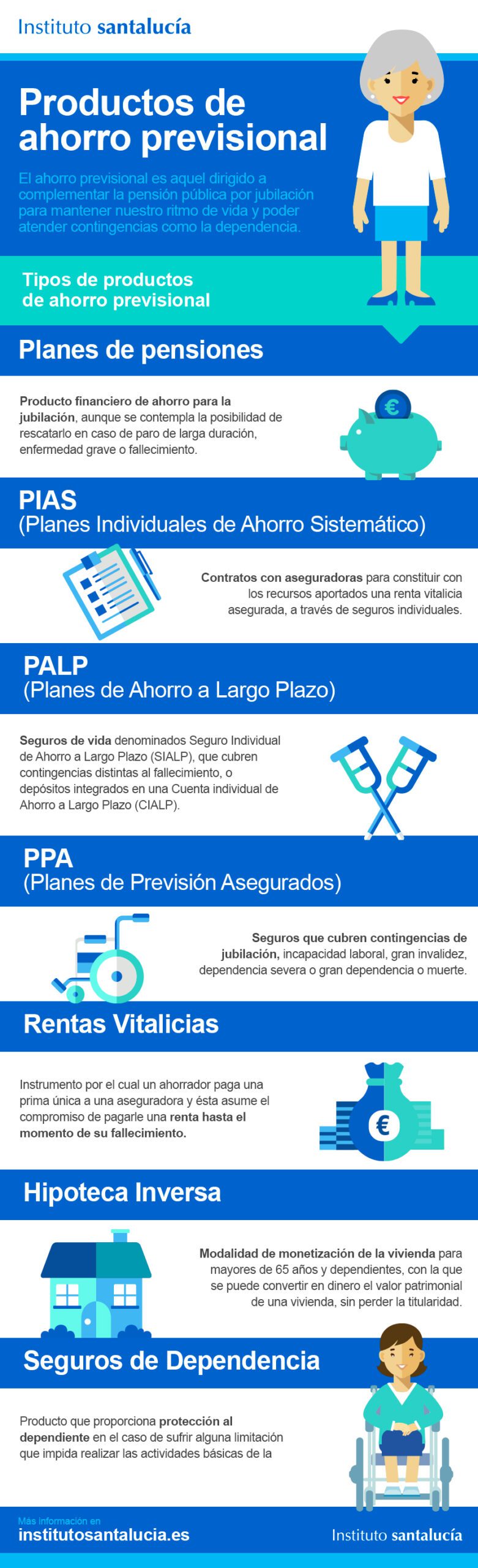

Mantenerse actualizado sobre los planes de pensiones, los beneficios de la seguridad social y otras opciones de financiamiento para la jubilación es fundamental para tomar decisiones estratégicas.

| Consejos para estar informado | Descripción |

|---|---|

| Investigar planes de pensiones | Conocer las características y beneficios de los planes de pensiones disponibles en tu país. |

| Informarse sobre la seguridad social | Entender los requisitos para acceder a los beneficios de la seguridad social y el monto de la pensión que podrías recibir. |

| Asesoramiento financiero | Consultar con un asesor financiero para obtener una planificación personalizada de tu jubilación. |

¿Cómo maximizar los ahorros para la jubilación?

Planificar tu estrategia de ahorro

El primer paso para maximizar tus ahorros para la jubilación es planificar tu estrategia.

- Determina cuánto necesitas para la jubilación: Utiliza una calculadora de jubilación para estimar tus necesidades de ingresos. Ten en cuenta tus gastos actuales, tus ingresos proyectados y el estilo de vida que deseas tener en la jubilación.

- Establece metas realistas: Fija metas de ahorro específicas, medibles, alcanzables, relevantes y limitadas en el tiempo. Por ejemplo, puedes establecer metas de ahorro anuales o mensuales.

- Investiga y elige los vehículos de inversión adecuados: Existen diferentes opciones para invertir, como cuentas de retiro tradicionales (IRA), cuentas de retiro Roth (Roth IRA) o planes 401(k). Compara las opciones y elige la que mejor se adapte a tu situación.

Aprovecha al máximo los beneficios de tu empleador

Si tienes acceso a un plan 401(k) o un plan similar, aprovecha al máximo los beneficios que ofrece tu empleador.

- Aporta la cantidad máxima que te permite tu plan: Si tu empleador ofrece un programa de coincidencia, asegúrate de aportar la cantidad necesaria para obtener el máximo beneficio.

- Considera la posibilidad de aumentar tu contribución gradualmente: A medida que tus ingresos aumenten, puedes aumentar tu contribución al plan 401(k) para ahorrar más para la jubilación.

- Invierte en fondos mutuos diversificados: Los fondos mutuos diversificados te ayudan a distribuir tus inversiones entre diferentes activos, reduciendo el riesgo y potencialmente obteniendo mejores rendimientos a largo plazo.

Invierte de forma inteligente

La forma en que inviertes tu dinero tiene un gran impacto en el crecimiento de tus ahorros.

- Investiga y entiende los diferentes tipos de inversiones: Familiarízate con acciones, bonos, fondos mutuos, bienes raíces y otros tipos de inversiones.

- Diversifica tu cartera: No pongas todos tus huevos en la misma cesta. Diversifica tus inversiones para reducir el riesgo y potencialmente obtener mejores rendimientos a largo plazo.

- Considera la posibilidad de trabajar con un asesor financiero: Un asesor financiero te puede ayudar a desarrollar una estrategia de inversión personalizada y a mantenerte en el camino correcto.

Controla tus gastos

El control de los gastos es crucial para maximizar tus ahorros para la jubilación.

- Crea un presupuesto: Determina tus gastos mensuales y encuentra áreas donde puedes reducirlos.

- Evita el endeudamiento innecesario: Evita acumular deudas, especialmente deudas de alto interés como las tarjetas de crédito.

- Utiliza herramientas de presupuesto: Hay muchas aplicaciones y herramientas de presupuesto disponibles que pueden ayudarte a controlar tus gastos y a alcanzar tus metas de ahorro.

Prepárate para el futuro

Es importante estar preparado para los desafíos que puedas enfrentar en el futuro.

- Revisa tus planes de ahorro periódicamente: Tu situación financiera puede cambiar con el tiempo. Es importante revisar tus planes de ahorro de forma regular y realizar ajustes necesarios.

- Prepárate para lo inesperado: Ahorra para emergencias y considera un seguro de salud.

- Planifica tus opciones de trabajo: Considera la posibilidad de trabajar más tiempo, de forma independiente o de reducir tus gastos en la jubilación.

¿Qué hacer para tener una buena jubilación?

Planificar con anticipación

Es fundamental comenzar a planificar tu jubilación desde que eres joven. Esto te permitirá tener más tiempo para ahorrar, invertir y prepararte para el futuro.

- Establece metas financieras claras: Define cuánto dinero necesitas para vivir cómodamente durante tu jubilación y qué tipo de estilo de vida deseas tener.

- Calcula tu presupuesto de jubilación: Ten en cuenta tus gastos actuales y estima cuánto necesitarás cubrir tus necesidades futuras.

- Investiga las opciones de ahorro y pensiones: Infórmate sobre los planes de ahorro para el retiro que ofrece tu país o empresa, y considera si te conviene invertir en alguna de estas opciones.

Ahorrar de forma consistente

Una vez que tengas un plan, es importante que ahorres de forma constante y disciplinada.

- Automatiza tus ahorros: Configura transferencias automáticas desde tu cuenta bancaria hacia tu cuenta de ahorro para la jubilación.

- Establece un presupuesto y reduce gastos innecesarios: Analiza tu presupuesto y busca formas de recortar gastos para destinar más dinero a tus ahorros.

- Aumenta tus ahorros gradualmente: Si puedes, incrementa la cantidad de dinero que ahorras cada año para acelerar tu camino hacia la jubilación.

Invertir estratégicamente

Tus ahorros para la jubilación deben trabajar para ti. Invertir estratégicamente te permitirá aumentar tu capital y obtener mejores rendimientos a largo plazo.

- Diversifica tu cartera de inversión: Invierte en diferentes activos, como acciones, bonos, fondos de inversión, bienes raíces, etc., para minimizar el riesgo.

- Ajusta tu cartera de acuerdo a tu perfil de riesgo y horizonte de inversión: Si eres joven y tienes más tiempo para recuperarte de posibles pérdidas, puedes asumir más riesgo en tus inversiones. A medida que te acercas a la jubilación, es importante que reduzcas tu exposición al riesgo.

- Invierte a largo plazo: No te dejes llevar por las fluctuaciones a corto plazo del mercado. El mercado accionario suele tener altibajos, pero históricamente ha generado mejores rendimientos a largo plazo.

Mantener una buena salud

Tener una buena salud física y mental es crucial para disfrutar de una jubilación plena y activa.

- Practica ejercicio regularmente: La actividad física te ayuda a mantenerte en forma, prevenir enfermedades y mejorar tu estado de ánimo.

- Sigue una dieta saludable: Consume alimentos nutritivos y evita el exceso de azúcar, grasas saturadas y alcohol.

- Gestiona tu estrés: Busca actividades que te relajen y te permitan desconectar del estrés cotidiano, como la meditación, el yoga o pasar tiempo en la naturaleza.

Prepararse para el cambio

La jubilación es un cambio importante en la vida de las personas. Es fundamental prepararse para este nuevo capítulo y planificar actividades que te permitan mantenerte activo y motivado.

- Planifica actividades que te apasionen: Dedica tiempo a tus hobbies, viajes, aprendizaje de nuevas habilidades o voluntariado.

- Cultiva nuevas amistades y relaciones: La jubilación es una oportunidad para conectar con nuevas personas y ampliar tu círculo social.

- Mantente actualizado: Sigue aprendiendo y participando en actividades que te permitan mantenerte conectado con el mundo y sentirte útil.

¿Cómo jubilarse cómodamente?

Planificar a Largo Plazo

La clave para una jubilación cómoda es la planificación a largo plazo. Esto implica definir tus objetivos financieros, estimar tus necesidades de gastos en la jubilación y diseñar una estrategia para alcanzarlos.

- Determina tu estilo de vida deseado en la jubilación: ¿Viajarás mucho? ¿Te dedicarás a tus hobbies? ¿Te gustaría ayudar a tus seres queridos?

- Estima tus gastos mensuales: Considera vivienda, alimentos, salud, ocio, viajes, etc. Ten en cuenta que algunos gastos pueden aumentar con la edad, como la atención médica.

- Calcula cuánto dinero necesitarás: Puedes usar una herramienta de cálculo online o consultar con un asesor financiero.

- Crea un plan de ahorro: Establece un presupuesto y destina una parte de tus ingresos al ahorro para la jubilación.

Ahorrar de Manera Eficaz

Ahorrar para la jubilación es fundamental, pero también es importante hacerlo de forma eficiente. Es importante aprovechar al máximo las herramientas de ahorro disponibles.

- Aprovecha las cuentas de ahorro para la jubilación: Como las cuentas individuales de ahorro para el retiro (IRAs) o los planes 401(k) ofrecen ventajas fiscales.

- Ahorra de forma regular: Establece una cantidad fija que puedas ahorrar cada mes y automatiza el proceso para que no te olvides.

- Invierte de manera diversificada: No pongas todos tus huevos en una sola cesta. Diversifica tus inversiones en diferentes activos para reducir el riesgo.

- Considera la inversión en bienes raíces: Puede ser una buena opción para generar ingresos pasivos.

Generar Ingresos Pasivos

Los ingresos pasivos son esenciales para una jubilación cómoda, ya que te permiten disfrutar de tu tiempo sin depender de un trabajo tradicional.

- Inversiones: Las acciones, bonos, fondos mutuos y bienes raíces pueden generar ingresos pasivos a través de dividendos, intereses o alquileres.

- Negocios en línea: Un blog, un sitio web o una tienda online pueden generar ingresos pasivos a través de publicidad, afiliados o ventas de productos.

- Propiedad intelectual: Si tienes un libro, una canción o un software, puedes generar ingresos pasivos a través de regalías.

- Alquileres: Si tienes una propiedad, puedes alquilarla y generar ingresos pasivos.

Vivir con Moderación

El estilo de vida que lleves durante tu jubilación influirá directamente en tu nivel de comodidad. Es importante ser realista y vivir con moderación.

- Evita gastos innecesarios: Revisa tus gastos y reduce aquellos que no sean esenciales.

- Mantén un estilo de vida saludable: La salud es un bien preciado. Cuídate para evitar gastos médicos innecesarios.

- Aprovecha los descuentos y promociones: Aprovecha los descuentos que se ofrecen a los jubilados.

- Considera mudarte a una zona más económica: Si te lo puedes permitir, mudarte a una zona con un costo de vida más bajo puede aumentar tu nivel de comodidad.

Mantenerse Activo y Comprometido

La jubilación no es el fin de la vida, sino una nueva etapa con muchas oportunidades. Es importante mantenerte activo y comprometido con tu entorno.

- Encuentra nuevas aficiones: El ocio es importante para la salud mental. Dedica tiempo a tus hobbies o descubre nuevas actividades.

- Mantente en forma: La actividad física es fundamental para una buena salud. Practica algún deporte o ejercicio que te guste.

- Conéctate con la comunidad: Participa en eventos y actividades que te interesen.

- Ofrece tu experiencia: Si tienes la oportunidad, ofrece tu experiencia a otros a través del voluntariado o la mentoría.

¿Qué tipo de cuenta debo usar para ahorrar para la jubilación?

Elegir la cuenta adecuada para ahorrar para la jubilación es crucial para asegurar un futuro financiero estable. Existen varios tipos de cuentas de ahorro para la jubilación, cada una con características y ventajas específicas.

Cuentas de Ahorro para la Jubilación Individual (IRAs)

Las IRAs son cuentas de ahorro para la jubilación que permiten a los individuos contribuir con dinero pre-impuesto o post-impuesto, dependiendo del tipo de IRA. Las contribuciones a las IRAs suelen estar sujetas a límites anuales.

- IRA Tradicional: Las contribuciones a una IRA tradicional son deducibles de impuestos, lo que reduce su obligación tributaria actual. Sin embargo, los retiros en la jubilación estarán sujetos a impuestos.

- IRA Roth: Las contribuciones a una IRA Roth no son deducibles de impuestos, pero los retiros en la jubilación son libres de impuestos.

Planes de Ahorro para la Jubilación 401(k)

Los planes 401(k) son planes de ahorro para la jubilación patrocinados por el empleador, a los que los empleados pueden contribuir con dinero pre-impuesto. Algunos planes 401(k) también ofrecen la opción de hacer contribuciones post-impuesto.

- Contribuciones del Empleador: Muchos planes 401(k) ofrecen contribuciones por parte del empleador, lo que puede aumentar significativamente el saldo de la cuenta.

- Opciones de Inversión: Los planes 401(k) suelen ofrecer una variedad de opciones de inversión para que los empleados puedan diversificar su cartera.

Cuentas de Ahorro para la Jubilación Individual (403(b))

Los planes 403(b) son similares a los planes 401(k), pero están disponibles para empleados de organizaciones sin fines de lucro, escuelas públicas y otras organizaciones calificadas.

- Contribuciones Pre-Impuesto: Las contribuciones a los planes 403(b) son deducibles de impuestos, lo que reduce la obligación tributaria actual.

- Opciones de Inversión: Los planes 403(b) suelen ofrecer una variedad de opciones de inversión, incluyendo fondos mutuos, bonos y acciones.

Cuentas de Ahorro para la Jubilación Individual (457)

Los planes 457 son disponibles para ciertos empleados del gobierno estatal y local, así como para empleados de organizaciones sin fines de lucro.

- Contribuciones Pre-Impuesto: Las contribuciones a los planes 457 son deducibles de impuestos, lo que reduce la obligación tributaria actual.

- Opciones de Inversión: Los planes 457 suelen ofrecer una variedad de opciones de inversión, incluyendo fondos mutuos, bonos y acciones.

Cuentas de Ahorro para la Jubilación Individual (SEP)

Los planes SEP (Simplified Employee Pension) son planes de ahorro para la jubilación disponibles para autónomos y pequeñas empresas.

- Contribuciones Flexibles: Los planes SEP permiten a los empresarios contribuir con una cantidad variable de dinero cada año, dependiendo de sus ingresos.

- Crecimiento del Ahorro: Los planes SEP permiten que los ahorros crezcan libre de impuestos hasta la jubilación.

Preguntas frecuentes

¿Cuáles son las acciones más recomendadas para la jubilación?

Elegir las acciones más recomendadas para la jubilación es una decisión importante que depende de tu perfil de riesgo, horizonte temporal y objetivos financieros. No existe una única respuesta correcta, pero hay algunas acciones que generalmente se consideran buenas opciones para la jubilación:

- Acciones de empresas de gran capitalización (Large-Cap): Son empresas grandes y establecidas con una larga historia de crecimiento y estabilidad. Son menos volátiles que las acciones de pequeña capitalización y ofrecen un potencial de crecimiento a largo plazo.

- Acciones de empresas de pequeña capitalización (Small-Cap): Son empresas más pequeñas con un mayor potencial de crecimiento, pero también con mayor riesgo. Pueden ser una buena opción para inversores con un horizonte temporal más largo y un mayor apetito por el riesgo.

- Acciones de empresas de valor: Son acciones de empresas que se consideran infravaloradas por el mercado, con un potencial de crecimiento significativo. Pueden ser una buena opción para inversores con un enfoque de valor a largo plazo.

- Acciones de empresas de crecimiento: Son acciones de empresas con un rápido crecimiento de los ingresos y las ganancias. Pueden ser una buena opción para inversores con un enfoque de crecimiento a largo plazo, pero también conllevan un mayor riesgo.

- Fondos mutuos o ETFs de acciones: Son una forma fácil y diversificada de invertir en acciones. Te permiten diversificar tu cartera y reducir el riesgo.

Es importante recordar que el mercado de valores es volátil y no hay garantías de rendimiento. Siempre es recomendable consultar con un asesor financiero profesional para obtener asesoramiento personalizado.

¿Qué acciones de empresas de gran capitalización son buenas para la jubilación?

Las acciones de empresas de gran capitalización (Large-Cap) son empresas grandes y establecidas con una larga historia de crecimiento y estabilidad. Algunas acciones de empresas de gran capitalización que se consideran buenas opciones para la jubilación incluyen:

- Apple (AAPL): Es una empresa líder en tecnología con un sólido historial de crecimiento y una amplia gama de productos y servicios.

- Microsoft (MSFT): Es otra empresa líder en tecnología con un amplio portafolio de productos y servicios, incluyendo software, hardware y servicios en la nube.

- Amazon (AMZN): Es una empresa de comercio electrónico líder en el mundo con una amplia gama de productos y servicios, incluyendo comercio electrónico, computación en la nube y entretenimiento.

- Johnson & Johnson (JNJ): Es una empresa farmacéutica y de atención médica líder en el mundo con una amplia gama de productos y servicios.

- ExxonMobil (XOM): Es una empresa energética líder en el mundo con una amplia gama de productos y servicios, incluyendo petróleo y gas natural.

Es importante recordar que la inversión en acciones conlleva riesgos y no hay garantías de rendimiento. Siempre es recomendable consultar con un asesor financiero profesional para obtener asesoramiento personalizado.

¿Cómo puedo diversificar mi cartera de acciones para la jubilación?

La diversificación es esencial para cualquier cartera de inversión, especialmente para la jubilación. Diversificar tu cartera de acciones significa invertir en una variedad de acciones diferentes, en diferentes sectores y regiones geográficas. Esto ayuda a reducir el riesgo general de tu cartera y aumentar tus posibilidades de obtener rendimientos positivos a largo plazo.

Aquí hay algunas formas de diversificar tu cartera de acciones para la jubilación:

- Invierte en diferentes sectores: No concentres todas tus inversiones en un solo sector, como la tecnología. En su lugar, invierte en diferentes sectores, como la atención médica, los bienes de consumo, la energía y los servicios financieros.

- Invierte en diferentes regiones geográficas: No te limites a invertir en acciones de tu propio país. También invierte en acciones de otros países, como Estados Unidos, Europa, Asia y América Latina.

- Utiliza fondos mutuos o ETFs: Los fondos mutuos y los ETFs te permiten diversificar tu cartera de forma fácil y eficiente. Estos fondos invierten en una variedad de acciones diferentes, lo que te ayuda a reducir el riesgo general de tu cartera.

Recuerda que la diversificación no elimina el riesgo por completo, pero puede ayudarte a mitigarlo. Siempre es recomendable consultar con un asesor financiero profesional para obtener asesoramiento personalizado.

¿Qué debo hacer si el mercado de valores baja durante mi jubilación?

Es normal que el mercado de valores experimente altibajos. Si el mercado baja durante tu jubilación, es importante mantener la calma y no tomar decisiones apresuradas. Aquí hay algunas cosas que puedes hacer:

- Mantén tu enfoque a largo plazo: Recuerda que tu objetivo es invertir para la jubilación, que es un horizonte temporal a largo plazo. No te dejes llevar por las fluctuaciones a corto plazo del mercado.

- Revisa tu estrategia de inversión: Es posible que necesites ajustar tu estrategia de inversión si el mercado baja. Habla con un asesor financiero para obtener asesoramiento personalizado.

- Considera la posibilidad de reducir tus gastos: Si el mercado baja, es posible que necesites reducir tus gastos para compensar la pérdida de ingresos.

- No vendas tus acciones: A menos que tengas una necesidad urgente de dinero, no vendas tus acciones cuando el mercado baja. Esto podría hacer que pierdas dinero a largo plazo.

Recuerda que el mercado de valores es cíclico y siempre se recupera con el tiempo.

Lo importante es mantener la calma y seguir una estrategia de inversión sólida a largo plazo. Siempre es recomendable consultar con un asesor financiero profesional para obtener asesoramiento personalizado.

Si quieres conocer otros artículos parecidos a ¿Cuáles son las acciones más recomendadas para la jubilación? puedes visitar la categoría Acciones.